“6月30日前必须停止所有业务,否则面临刑事处罚。”新加坡金融管理局(MAS)5月30日发布的这份声明,在亚洲Web3圈投下了一枚震爆弹。

曾经被誉为“加密避风港”的新加坡,如今以零过渡期的强硬姿态,要求所有未持牌的数字代币服务提供商(Digital Token Service Providers,DTSPs)全面撤出。

家中的沙发、共享办公桌、临时展位——这些都被MAS纳入 “营业场所” 的宽泛定义中。只要个人或机构在新加坡境内从事数字代币相关业务,服务对象无论海内外,都需持牌合规,否则将可能构成犯罪。

本文参考了多家新加坡本地持牌机构(包括MetaComp等)在政策落地过程中的一线观察,结合监管原文与市场反馈,尝试理性还原这场大清场背后的政策逻辑、行业反应与未来走向。

我们相信,透过监管背后,更值得关注的是如何通过区块链金融基础设施,搭建起一套On-Chain Financial Markets。

01、铁腕清场:新加坡加密监管逻辑的彻底转向

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

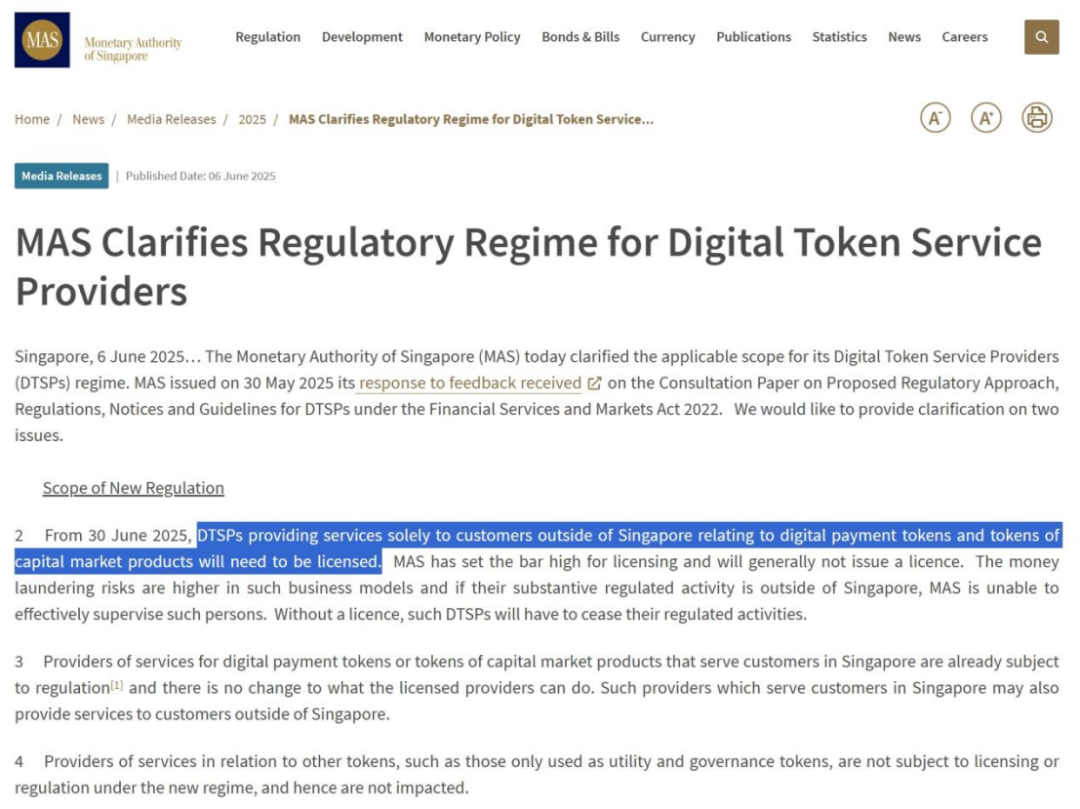

(MAS Clarifies Regulatory Regime for Digital Token Service Providers)

新规的核心是“穿透式监管”逻辑,全面覆盖新加坡境内与境外,瞄准“Base新加坡,服务全球”的监管套利空间。服务提供商都需要持牌标志着MAS对本地Web3从业者的全面监管正式开启。

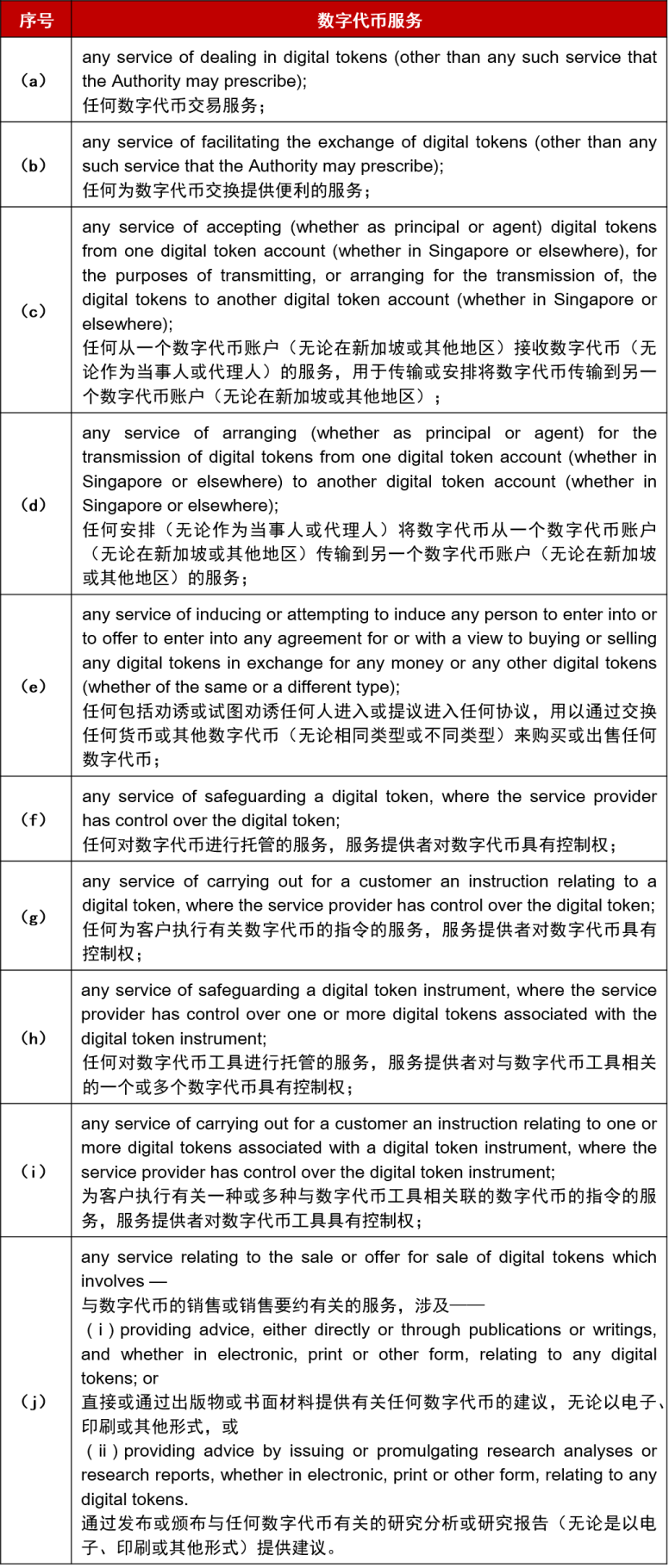

MAS对“数字代币服务”的定义几乎涵盖所有数字资产业务环节:代币发行、托管服务、经纪撮合交易、转移支付服务、验证和治理服务等都在监管之列。以下活动均属于DTSP许可的监管范围:

(国枫观察|一文读懂:新加坡DTSP新政全梳理(附MAS 6月6日澄清稿解读)

没有牌照?只有离场。MAS在回应文件中明确指出:届时尚未持牌者,必须立即停止境外业务;不接受“申请中”状态作为合法存在的依据。

为什么新加坡会如此决绝?答案的核心在于对国家“金融声誉”的极致捍卫。MAS在文件中反复强调,数字代币服务具有强烈的跨境匿名属性,极易被用于洗钱、恐怖融资等非法活动。

无论是反洗钱金融行动特别工作组(FATF)对于加密行业在新加坡展业要求的提升,防止出现“监管套利”的情况;2022年FTX暴雷事件让新加坡主权财富基金淡马锡蒙受损失,导致新加坡金融声誉严重受损;以及巨额洗钱案件的频繁发生,都成为政策收紧的直接导火索。如果此类公司在新加坡注册并在全球从事高风险业务,一旦倒闭/跑路,新加坡将不可避免地承受全球性的声誉和监管连带影响(全球压力、爱惜羽毛)。

02、生存之战:加密企业的艰难抉择

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

(Web3 and the flood. Habibi come to Token2049)

迪拜为企业提供了极具竞争力的税收环境:年收入低于300万阿联酋迪拉姆(约81.5万美元)的企业免征企业所得税。迪拜还设立了全球首个独立的数字资产监管机构——虚拟资产监管局(VARA),致力于建立连贯、进步的监管环境。

但是仅仅是张开怀抱喊出贴心暖人的话语就可以直接毫无顾忌地奔赴吗?

一则监管全球化趋势越来越明显,不可能有某一个地区或国家可以独立于全球化的趋势和环境中只享受红利而不遵守规则,如果是这样,那这个国家或地区就会被监管的全球化自动屏蔽在永不停息地全球化资金运转中,所以没有人敢于冒险去无条件地承接;

二来Web3也好,稳定币也好,本质上在现有的主权金融监管和主权信用货币主导的体系下,被从默默的路人一下子被推到了聚光灯下,是技术创新应用被吸纳的一个再正常不过的出路和结果,很讶异为什么还有那么多人看到或听到这些信息之后所表现出来的震惊和失望。

整个世界都还是运转在一个有规则和相互建立信用默契的基础上,并没有什么所谓的“乌托邦”世界存在,也许这个“乌托邦”是某些人神往的究极家园。对不起,不是现在,不是当下,不是Crypto的“物质”的世界!!!

04、稳定币与RWA:新监管时代的机遇之地——腾笼换鸟的游戏

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

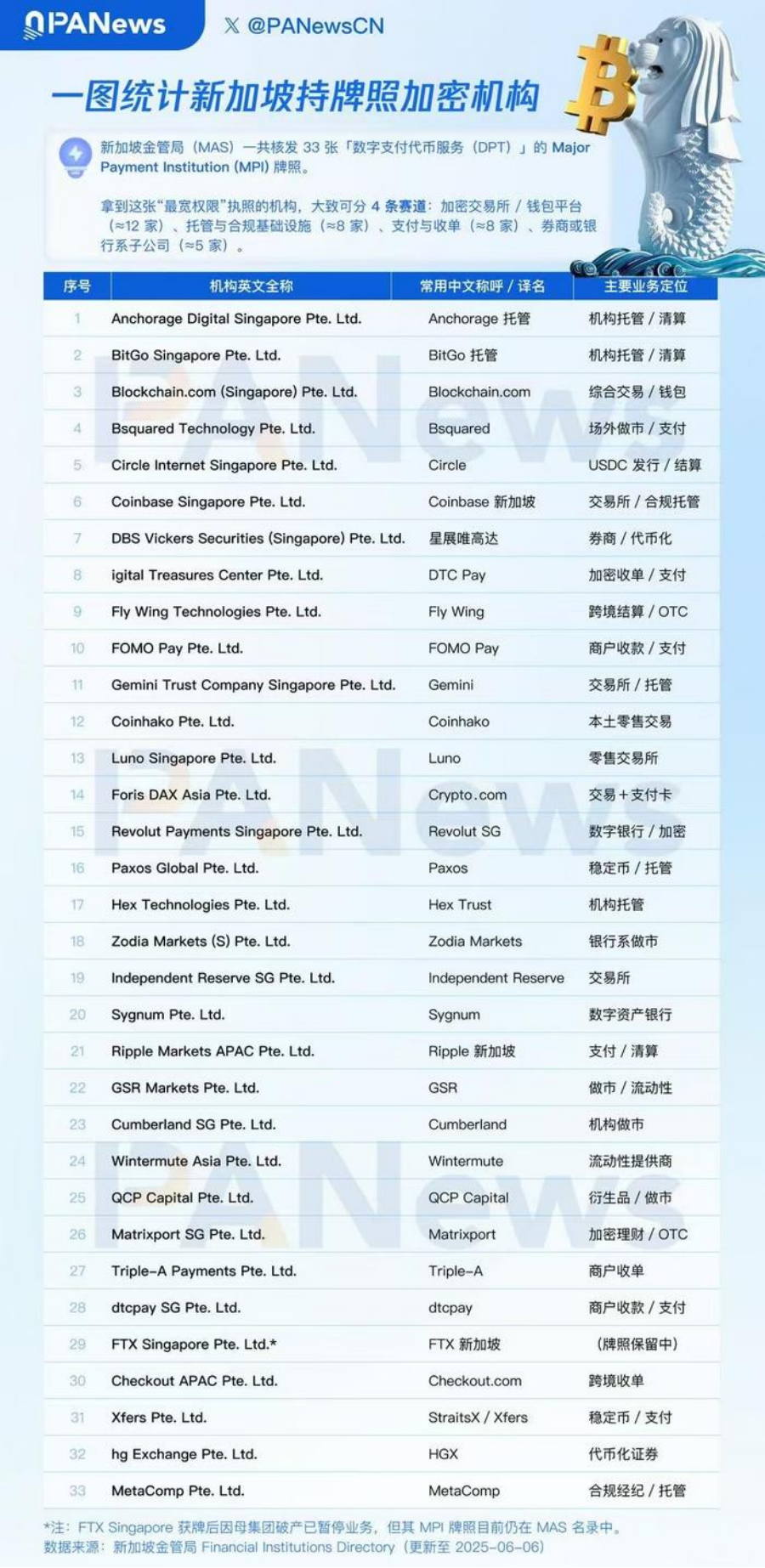

(X@PANewsCN)

区别于一些像Coinbase、Circle、Anchorage这样的境外总部,新加坡分支机构的运营模式,一些新加坡本地机构已经搭建起一个完善的合规持牌体系,正在通过区块链方式构建下一代金融基础设施。

这种本地化全面合规的路径,无论是对于本地展业还是需要在新加坡展业的合作方,都是极大的加分项。我们发现持牌机构MetaComp正是其中之一,是一个很好的参考样本。

MetaComp作为MAS授权的大型支付机构(MPI),不仅持有跨境支付与DPT业务牌照,还在其母公司Alpha Ladder Finance的支持下,构建了一个覆盖支付、证券、托管、衍生品等多牌照的综合合规体系。

这一架构包括:

大型支付机构(MPI)牌照,涵盖数字代币支付与跨境支付服务;认可市场运营商(RMO)资质;多项资本市场服务(CMS)牌照,包括证券买卖、衍生产品、集体投资计划;专业托管牌照,可服务传统资本市场资产与资产代币;以及独立审计、反洗钱(AML)、打击恐怖融资(CFT)机制。这些牌照的组合,使其不仅能合法提供稳定币兑换、数字资产清算,还可支持现实世界资产(RWA)代币的合规发行,成为新监管环境下极具稀缺性的金融基础设施平台。同时,这些牌照的组合,也为合作伙伴的新加坡落地展业指引了方向。

值得注意的是,这一趋势并不局限于新加坡。放眼全球,监管正加速向稳定币与RWA延伸。例如,美国已经通过参议院的《GENIUS法案》,试图将稳定币纳入国家战略轨道,以强化美元全球主导地位;欧盟亦通过《加密资产市场监管法案》(MiCA),设立统一监管框架。这些信号共同表明:未来的数字金融参与者,不仅要技术先进,更需合规先行。

在此背景下,合规本身正成为门槛极高的“新稀缺资源”,尤其是落地市场的合规,而不是分支机构的持牌。MetaComp与全球持牌机构建立合作网络,已在东南亚、中东、中亚、非洲与南美等区域构建本地化结算基础。结合自研的StableX智能引擎系统,通过AI与多币路径算法,实现美元与稳定币之间的最优路由与即时清算,为合规下的全球资金流动提供高效率与低成本的解决方案。

另一方面,Alpha Ladder自2021年起即展开RWA探索,先后推出碳中和代币、货币基金代币等项目,搭建起一套从结构设计、法律合规到托管审计的端到端发行平台,专注服务绿色金融、传统证券与跨境资产上链。

06、写在最后

MetaComp的这些布局并非市场噱头,而是建立在严谨合规与多年实务经验之上的战略构建。不仅能够满足了监管合规的要求,还能够完美适配未来稳定币与资产代币化发展的趋势。

未来十年,随着《GENIUS法案》与各国监管并行深化,合规能力将成为行业分水岭。那些具备前置牌照、扎实支付网络与RWA发行结构的先行者,才有望在新一轮全球数字金融秩序中定义规则、稳步前行。