阅读本文公开信息:https://sk6xgpp38n.*f*ei*shu.cn/docx/PLA0dmrKrop0ihxUljccUoh5nSc?from=from_copylink

书接上文,生息稳定币(YBS)的逻辑是模仿银行业,这只是外表,还需要解决用户收益何处来、如何发,怎么维持项目长期运转等诸多问题,DeFi 项目的崩盘是金融业日常,SBF 进大牢即可,但是硅谷银行是系统性风险萌芽,需要美联储立刻行动。

杠杆过剩时代

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

图片说明:稳定币流派图片来源:https://x.c*om*/*zuoyeweb3/status/1935242935634903275

先把 YBS 从稳定币市场中摘出来,稳定币目前存在三个支脉:

• 其一是机构专用,主要是清算网络,用以跨境、跨行业和跨主体,目标是对 Visa 和 SWIFT 等现有产品的补足和替代,比如京东或者 JP 摩根;

• 其二是 TradiFi 主推的 USDT 类似产物,可以分为锚定美元和非美元的稳定币,以及大型金融机构的替代性尝试,比如 USD1;

• 其三是 Ethena 的竞争者,比如 Resolv等,这也是我们本文的主体。

市场总有一种“冲动”,在能涨的时候使劲涨,在预计坑底继续下探,被称为动量,YBS 恰如其分,众多项目会和 Ethena 同场博弈,将 APY 拉到最高,然后市场出清,留下该赛道王者,对冲最终会和套利高度趋同,难分彼此。

图片说明:YBS 发行指南图片来源:@zuoyeweb3

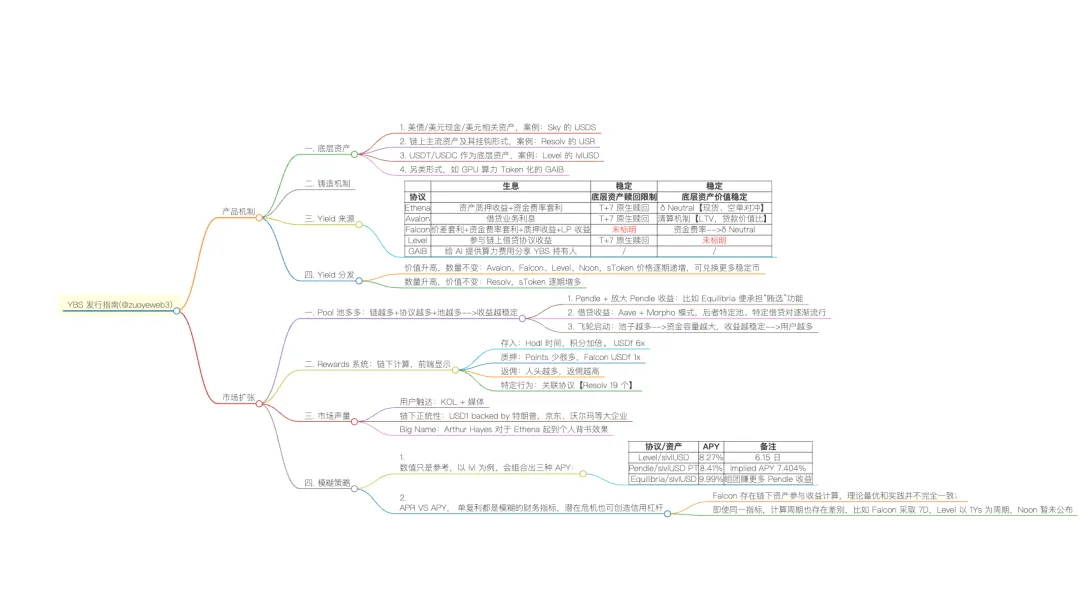

依然是熟悉的配方,对 100 个以上的 YBS 项目逐帧分析后,抽离出生息稳定币项目发行指南,并粗略分为产品机制和市场扩张两部分,其中,产品机制由底层资产、铸造机制、收益来源和分发四部分构成,这是 YBS 项目方的通用配方,区别只是配比和网页包装。

其次是市场,在配方趋同化时代,市场本质上是个手工业,考验的是项目方的审美,只能大概勾勒出 Pool 池多多策略、Rewards 设计、市场声量和模糊策略四个方面。

我们先从产品开始,在德尔塔中性(Delta Neutral)之后,无非是对 Ethena 的魔改而已。

产品无特色,美债上大分

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

图片说明:收益来源图片来源:@zuoyeweb3

Ethena 还选择 stETH 等自带质押生息版本的 ETH,以此增强收益捕捉能力,以上是 sUSDe 和 USDe 的铸造过程,还需要考虑赎回过程。

1. sUSDe 回退至 USDe,(解除质押)unstake 之后需要 7 天冷静期,才能进入提款流程,或者直接在 DEX 实时兑换;

2. USDe 回退至 ETH,存在 T+7 限制,当然,USDe 本身就是稳定币,可以直接在 CEX 或者 DEX 兑换任意资产,只不过这不是官方提供的资产赎回功能。

Ethena 之外,剩余 YBS 项目无非是生息场景更多、资产价值稳定机制有所改进而已,稍微有所不同的是 Avalon 的清算机制,和传统的借贷产品更像,用以控制稳定币的价格稳定。

四. Yield 分发

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

图片说明:YBS 涉及协议图片来源:@zuoyeweb3

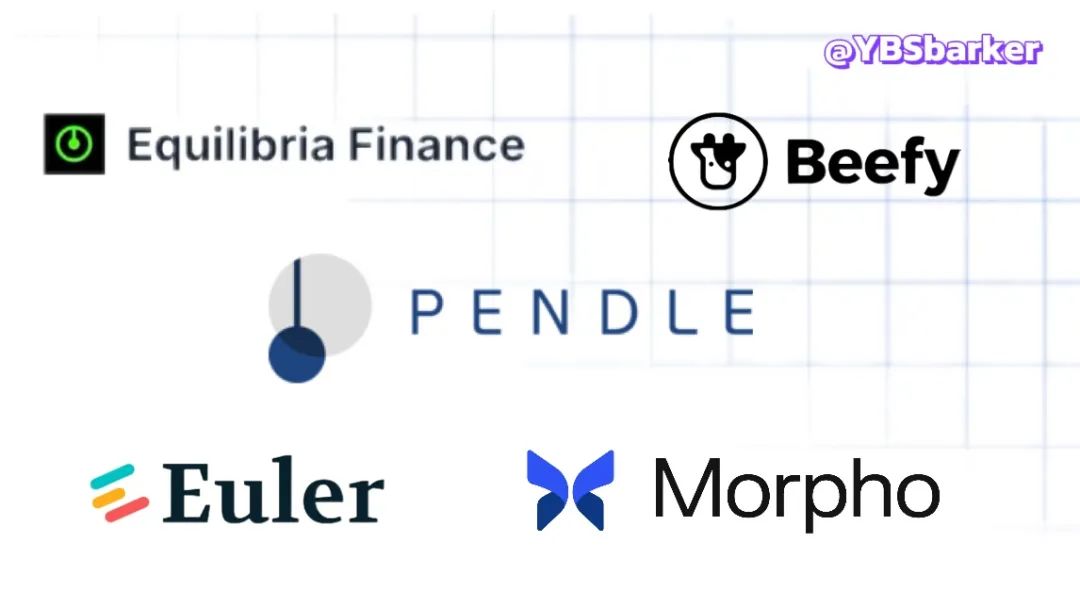

其中,Equilibria 为 Pendle 的“贿选平台”,用户通过 Equilibria 起到 Lido 集体质押 ETH 效果,降低投入成本,提高最终获益。

沿此思路出发,池多多呈现出三个特点:

• Pendle 和 放大 Pendle 收益:Pendle 和 Equilibria,类似 Curve 和 Convex;

• Aave 和 Morpho 借贷机制放大收益,Morpho 模式的特定池、特定借贷对逐渐流行;

• 去老存新:Pendle/Morpho/Euler 正在取代 Curve、Uniswap 老一代 DeFi 协议对 YBS 的重要性。

最重要的是,Pendle 已经成为 YBS 行业基础设施,只有登陆 Pendle,YBS 才能在链上扎根,起到 USDC 绑定 Coinbase 的同类效果。

飞轮启动:池子越多--资金容量越大,收益越稳定--用户越多

二.Rewards 系统

奖励系统总结起来很简单,但是做起来异常复杂,如何评估用户的行为,并且在反女巫和真实获客之间都要尽力平衡,Onekey、Infini 陆续放弃 U 卡业务,也源于 C 端用户盈利模式的不可控。

YBS 领域的 Rewards 其实更像是 Points 积分大作战,部分用户想获得理财收益,部分用户想获得预期空投,尽量让自己行为贴近真实。

• 存入:Hodl 时间,积分加倍。 USDf 6x

• 质押:Points 少很多,Falcon USDf 1x

• 返佣:人头越多,返佣越高

• 特定行为:关联协议,比如 Resolv 19 个

不过,积分系统并非空投和代币的同义词,在通常的“链下计算,前端显示”模式下,能否如期获得 Farm 奖励,只能听天由命。

三.市场声量

Ethena 的成功固然源于其优秀的设计,但是和 Arthur Hayes 本人支持无法分离,参考过往成功案例,大致可以总结三种模式:

• 用户触达:KOL + 媒体,作用越来越小,更接近常规动作。

• 链下正统性:USD1 backed by 特朗普,京东、沃尔玛等大企业。

• Big Name:Arthur Hayes 对于 Ethena 起到个人背书效果。

对于市场声量,我自我感觉理解的不是很到位,如果各位看官有任何想法,欢迎评论区交流。

四.模糊策略

APR VS APY, 单复利都是模糊的财务指标,潜在危机也可创造信用杠杆。

• Falcon 存在链下资产参与收益计算,理论最优和实践并不完全一致;

• 即使同一指标,计算周期也存在差别,比如 Falcon 采取 7D,Level 以 1Ys 为周期,Noon 暂未公布

即使计算方式相同,各 YBS 的链下部分也会参与计算,比如 CEX 的开单数据,或者是基金会、审计等等,都是无法被实时追踪的黑箱,这中间种种细节可操作空间很大。

YBS 的市场仍旧是收益数据的拼杀,而具体策略的使用,需要用户的主动发掘,以此来放大收益率,参与这场掘金盛宴。

结语

需求越少,越接近神。

YBS 的表面无比简单,1:1 锚定美元带来持久安全,但是其背后的堆叠无比复杂。

面向大众,涉及吸储和放贷从来都是社会和政治事件,东西方莫不如是,我们据此深入 YBS 内部,从项目方的角度来阐述健康项目方的基本面貌,创业艰难,100 个 YBS 项目能留存几个呢?