原文:Empire

编译/整理:Yuliya,PANews

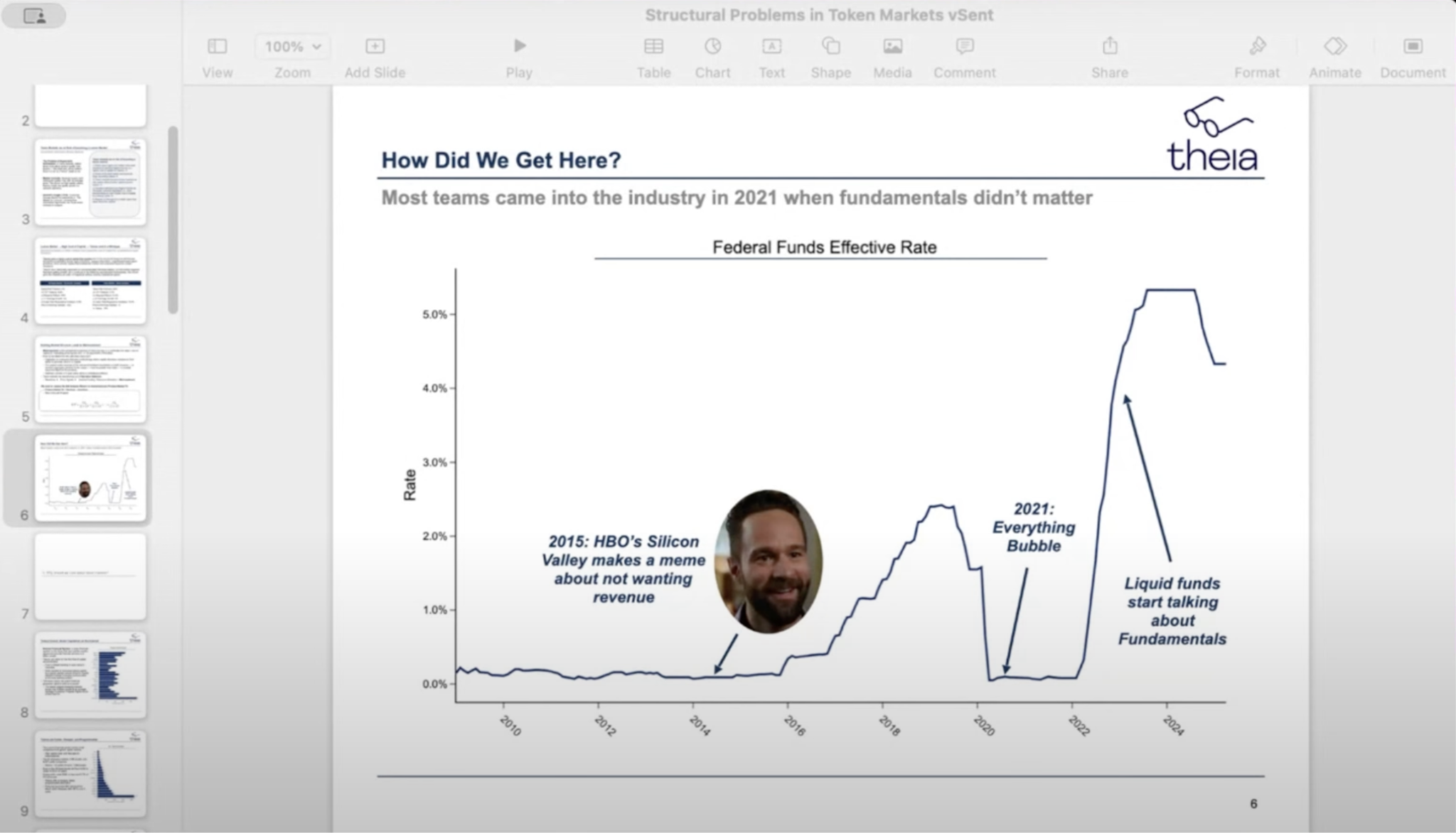

在加密市场中,代币投资者面临的不确定性远超传统金融市场。创始团队二次发币、关联交易不透明、做市商协议暗箱操作等行为频繁出现,使得项目的真实价值和投资回报存在严重的信息不对称。在这种背景下,Blockworks团队推出了Token Transparency Framework(代币透明度框架),旨在通过一种开源标准工具,引导项目方披露关键信息,推动行业迈向公开、可信与长期发展的道路。本期Empire播客由Jason Yanowitz主持,邀请框架发起人Blockworks数据主管Dan Smith、Thea的首席投资官Felipe Montealegre以及L1D的投资合伙人Louis T深入讲解框架设计理念、评分方法与未来愿景。PANews对本期对话进行了文字编译整理。

为什么需要代币透明度框架?

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

Dan Smith:

针对这些问题,行业和监管层面也出现了一些积极的转变。例如,Morpho Labs最近宣布其将成为Morpho协会(一个无股东实体)的全资子公司,确保价值流向代币。a16z的Miles Jennings也发表了关于“基金会时代终结”的看法,并提到了“DUNAs”和“BORGs”等新兴法律结构,这些结构旨在解决链下实体(如基金会)进行商业活动(如签署合同)的需求。

监管方面,美国美国SEC委员Hester Peirce提出了“安全港2.0”提案,为项目从中心化实体过渡到去中心化网络提供了一个为期三年的宽限期和指导方针。同时,国会中正在推进的“市场结构法案”也正在为披露标准提供基础框架。

行业乱象

Yanowitz:能否分享一些真实案例,让大家更直观地理解当前代币市场存在的问题?

Felipe:

我们曾投资一个FDV仅4,000万美元的项目,花了大量时间帮他们部署到Solana上,最终他们开始实现每年约4,000万美元的现金流,算是非常成功的投资。某天我们接到团队通知,说他们“要放弃这个代币”。实际情况是他们决定把IP从代币中剥离,现金流完全留给自己一小队四人。这在加密行业很常见,被称为“Rug Pull”。但如果Tim Cook这样对待苹果股东,这在公开市场是绝对不能容忍的。

再比如,Aave此前曾探讨为其真实世界资产(RWA)业务线发行新代币,这一消息引发了社区的广泛讨论和担忧。投资者担心,作为Aave代币持有者,可能无法从新代币的发行中受益。尤其是在Aave已占据现有EVM市场约70%份额的情况下,拓展新市场成为关键战略。幸运的是,Aave创始人在几周前公开表示不会为RWA业务发行新代币。

Uniswap就是另一个例子,投资者相信其强大的护城河最终会带来收益,事实也确实如此,他们通过前端变现了。但UNI持有人却一分钱收入也没分到。

Yanowitz:这类问题有多少是创始人“作恶”,又有多少是监管空白下的结构问题?

Felipe:

确实,如果创始人“Rug Pull”协议,这在证券市场是违法行为。但不把营收反馈给代币,却并不一定违法,可能只是监管机制尚未完善。我的观点不是指责创始人,而是指出:在当前这种结构下,代币对机构投资者极不具吸引力。

Yanowitz:Dan、Louis,你们还有其他例子吗?比如创始人进行二级市场套现、与做市商之间不透明的交易等。

Dan:

我们并不反对创始人在二级市场套现,但某些人提前套现过度,反而导致整个项目死亡。这在代币市场里尤其普遍。

还有就是关联交易,比如基金会给核心团队支付“顾问费”或开发费用。在传统金融中,这些需要强制披露,而在加密市场几乎没人知道。在我们提出的披露框架中,也特别要求说明这类信息。

很多团队不到10人,这其实是区块链资本形成的优势:可以快速低成本上线项目。但也因此为滥用行为创造了温床。传统市场投资者评估内在价值、预测未来,而在代币市场,还需应对试图欺骗的项目。基金会制度常被滥用,核心团队向基金会收取高额咨询费,加速代币解锁和套现。

Louis T:

在很多项目中,基金会负责管理大部分代币,用于生态发展。而Labs则是由创始人和核心开发组成的实体,负责开发、更新前端等日常运营。问题在于,这两者通常由同一批人控制。于是基金会每年就可以“支付”数千万美元的代币给Labs,以“顾问费”名义换取一些边缘性的前端改动。

这些信息往往并未公开披露,而我们希望至少要披露出来,让投资人自己判断。

Dan:

我还想补充一点关于做市商和中心化交易所上币的问题。目前,代币发行时的流动性主要集中在中心化交易所,但一些顶级交易所会提出苛刻的上币条件,包括要求项目方提供2%-5%的供应量量,以及高额的现金上币费。这些都签署了保密协议,根本不体现在官方披露的代币释放计划中。

另一方面,虽然有优秀的做市商提供流动性,但也有不少滥用特权的情况。一些仅有基金会和代币的项目市值被炒到数百亿甚至数千亿美元,随后价格暴跌50-90%,投资人毫无防备。事后文件泄露揭示做市商协议中的疯狂期权条款是导致价格崩盘的原因。市场需要了解这些协议条款和上币条件,以减少损失。

代币透明度框架的构想与设计

Yanowitz:行业显然存在信息披露严重不足的问题。你们打算如何解决?是从下而上推动,还是靠监管强制?

Dan:

我们采取自下而上的路径,推出了代币透明度框架,一个开放的、标准化的自我披露模板。项目方只需填写这一表格,就可以向市场清晰传达自身结构信息。这个框架不是为了评判“好”或“坏”,而是让市场知道项目在做什么。

这也是对美国市场结构法案(Market Structure Bill)的重要补充。目前该法案中对信息披露部分非常简略,远远不足以解决行业问题。我们希望通过这个框架给真正“做对事”的团队提供表达工具。

Yanowitz:请简要介绍一下这个框架的具体内容。它包含哪些信息?

Dan:

你可以把它理解为一个“加密原生版的S1表格”。当一家公司要上市时,它必须填写S1表格,披露公司的业务、财务状况等基本信息。理想情况下,当一个代币发行时,也应该提交这样一个表格。当然,对于已经存在的代币,这将是一个追溯性的过程。它本质上是一个表格或一套评估标准,看起来像一Excel文档或一个大型表格。该框架要求项目方填写约 20 个问题,涵盖业务描述、供应时间表以及与交易所协议等内容,并提供相关证明材料。评分机制基于问题的重要性赋予不同权重,最终生成简单易懂的等级。对于因保密协议无法披露的信息,评分机制也会作出相应调整,以免项目方受到不公平的惩罚。整个框架为开源形式,公众可查看完整的回复内容,同时也提供简洁的评分结果,方便对项目进行快速评估或深入研究。

Yanowitz:如果项目撒谎怎么办?比如他们说团队没有OTC卖币,实际却有?

Dan:

框架优先鼓励链接链上数据,如标记团队钱包、公开交易记录等。对于无法验证的部分,则依赖项目方自行申报。但公开在框架网站上撒谎的风险远高于不表态,因为日后若被查出撒谎,将极大损害项目声誉,甚至丧失融资与招聘能力。长期看,声誉机制将驱动项目诚实披露。

预期影响

Yanowitz:Felipe,你认为这个框架将如何影响代币价格?

Felipe:

参与并获得合理评分(60-70%以上)的团队,其代币在长期可能会因透明度获得溢价。这种变化虽不会立即显现,但透明度的提升将吸引更多流动性代币基金的关注,因为这些基金通常拥有授权持有数年的资本池。分析人士认为,流动性基金经理对透明度标准高度重视,并对当前市场的透明度不足感到不满,因此信息披露完善的项目更具吸引力。若这一框架被市场广泛采用,或将推动更多机构资本流入流动性代币市场,从而缓解透明度不足这一阻碍机构资本进入的主要问题。

Louis T:

短期内,拥有良好基本面但因市场噪音、叙事或炒作而被忽视的项目将成为新框架的主要受益者。这些项目通过将该框架应用于自身的代币和项目,并公开发布结果,可以更清晰地向机构投资者、流动性投资者、大户及代币持有者展示其真实基本面,从而提升市场认知度和关注度。这种方式有助于项目更容易从市场噪音中脱颖而出,实现快速发展。

Yanowitz:哪些项目会反对这一框架?

Felipe:

那些将代币视为套利工具、缺乏真实产品或滥用市场结构的项目,将因缺乏透明度被打入冷宫。框架的出现将终结“欺诈性代币”的高估值,让资源更有效流向真正具备产品市场匹配度的项目。