编译:Block unicorn

前言

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

上图取自近年来最主要的稳定币项目之一。它值得称赞,主要归功于其超越稳定币范畴、发展成为更多产品的战略。

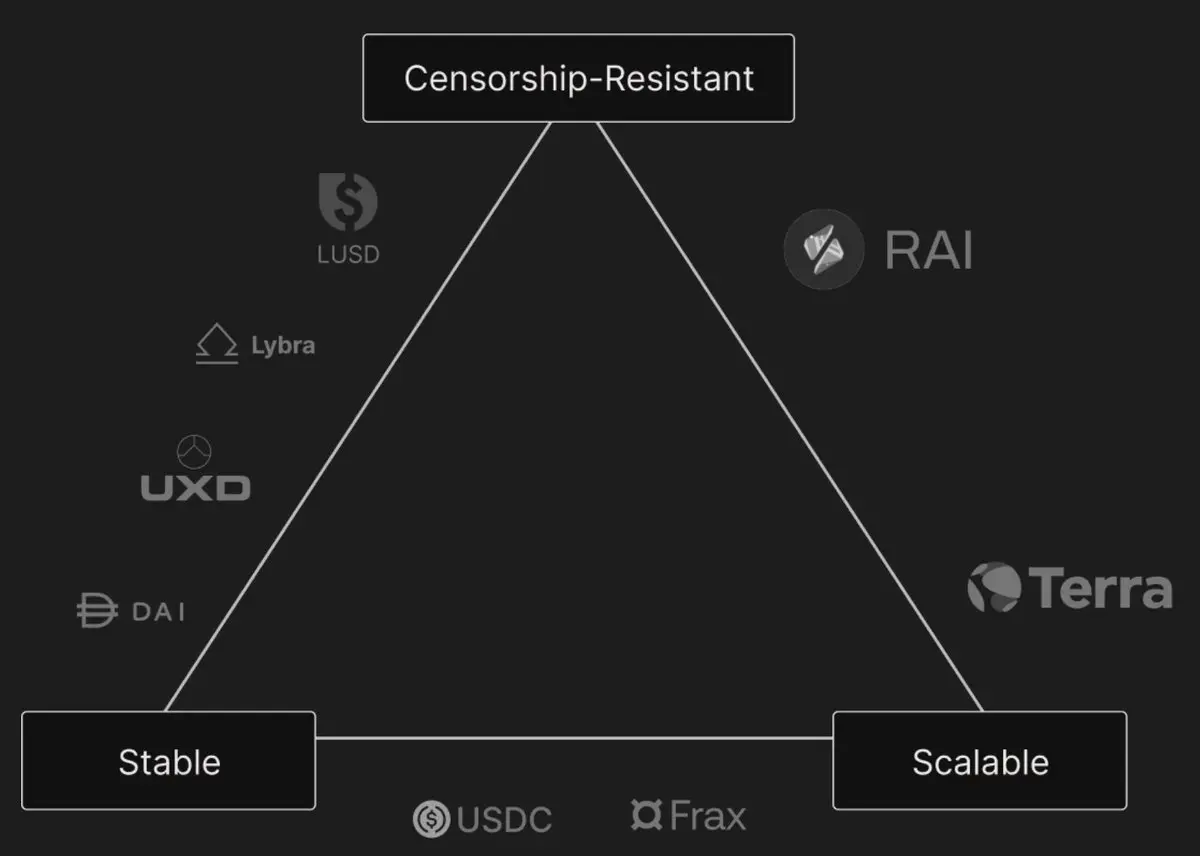

然而,你可以看到价格稳定性保持不变。资本效率可以等同于可扩展性。但去中心化被改为抗审查性。

抗审查是加密货币的一个基本特性,但与去中心化的概念相比,它只是一个子类别。这是因为最新的稳定币(除了 Liquity 及其分叉,以及其他少数例子)具有一定的中心化特性。

例如,即使这些项目利用去中心化交易所(DEX),仍然有一个团队负责管理策略,寻求收益并将其重新分配给持有者,这些持有者基本上就像股东一样。在这种情况下,可扩展性来自于收益的数量,而不是 DeFi 内部的可组合性。

真正的去中心化已经受挫。

动机

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

然而,一些因素限制了其增长。与资本效率更高但无收益的 USDT 和 USDC 相比,其稳定币的贷款价值比(LTV)约为 90%,这并不算高。此外,提供内在收益的直接竞争对手,例如 Ethena、Usual 和 Resolv,其 LTV 也达到了 100%。

但是,主要问题可能是缺乏大规模的分配模型。因为它仍然与早期以太坊社区密切相关,较少关注在 DEX 上的扩散等用例。虽然赛博朋克氛围符合加密货币精神,但如果不能与 DeFi 或散户采用平衡,可能会限制主流增长。

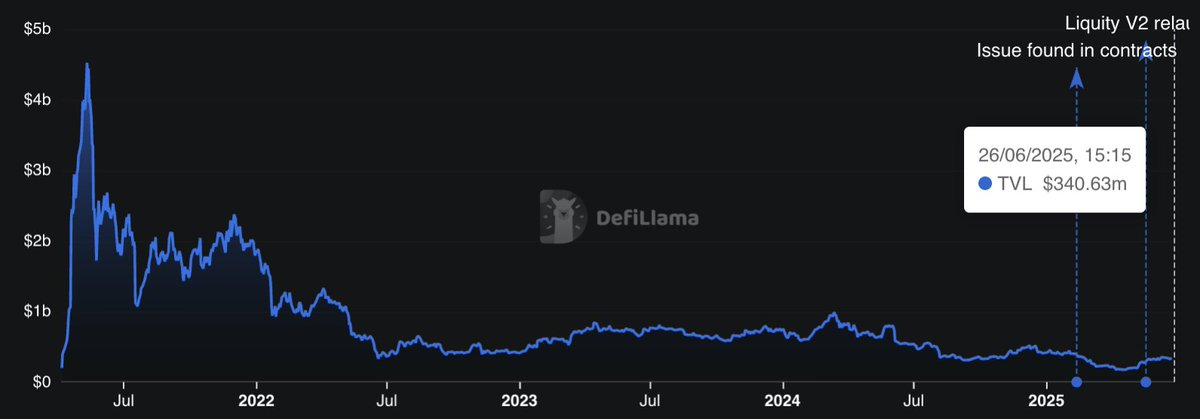

尽管总锁定价值(TVL)有限,Liquity 是其分叉在加密货币中持有最多 TVL 的项目之一,V1 和 V2 总计达到 3.7 亿美元,令人着迷。

《Genius 法案》

这应该会给美国的稳定币带来更多的稳定性和认可度,但同时它只关注由获得许可和监管的实体发行的传统、法定支持的稳定币。

任何去中心化、加密抵押或算法稳定币要么落入监管灰色地带,要么被排除在外。

价值主张与分配

稳定币是挖掘金矿的铲子。有些是混合型项目,主要面向机构(例如贝莱德的 BUIDL 和 World Liberty Financial 的 USD1),旨在拓展传统金融 (TradFi) 领域;有些则来自 Web2.0(例如 PayPal 的 PYUSD),旨在通过深入原生加密货币用户来扩大其总潜在市场 (TOMA),但由于缺乏在新领域的经验,它们面临着可扩展性的问题。

然后,还有一些项目主要关注底层策略,例如 RWA(如 Ondo 的 USDY 和 Usual 的 USDO),旨在根据现实世界价值实现可持续回报(只要利率保持高位),以及 Delta-Neutral 策略(如 Ethena 的 USDe 和 Resolv 的 USR),专注于为持有人创造收益。

所有这些项目都有一个共同点,尽管程度不同, 那就是:中心化。

即使是专注于去中心化金融(DeFi)的项目,如 Delta-Neutral 策略,也是由内部团队管理。虽然它们可能在后台利用以太坊,但整体管理仍是中心化的。实际上,这些项目理论上应被归类为衍生品而非稳定币,但这是我之前讨论过的一个话题。

新兴生态系统(如 MegaETH 和 HyperEVM)也带来了新的希望。

例如,CapMoney 在最初几个月将采用中心化的决策机制,目标是通过 Eigen Layer 提供的经济安全性逐步实现去中心化。此外,还有 Liquity 的分叉项目如 Felix Protocol,它正在经历显著增长,并在该链的原生稳定币中确立了自己的地位。

这些项目选择专注于以新兴区块链为中心的分发模式,并利用“新奇效应”的优势。

结论

中心化本身并非负面。对于项目而言,它更简单、更可控、更具扩展性,并且更适应立法。

然而,这不符合加密货币的原始精神。什么能保证一个稳定币真正具有抗审查性?它不仅仅是链上的美元,而是一个真正的用户资产?没有一个中心化的稳定币能做出这样的承诺。

因此,尽管新兴的替代方案很有吸引力,我们也不应忘记最初的稳定币三难困境:

价格稳定性去中心化资本效率