热点概览:稳定币板块强势领涨,Meme再度上演剧情反转

近期,市场热点再度切换,以下几个板块值得关注:

1.稳定币概念集体异动:

代表项目如 CFX、ENA、RESOLV、CVX 出现同步反弹,稳定币主线行情有望延续。

特别是 ENA 将于8月5日解锁1亿枚,占流通盘约 3%,事件性窗口或带来短期波动机会。

2.公链项目 $IP 逆势坚挺:

在市场震荡下表现突出,背后资金结构受到关注,推测与灰度信托有关。

3.Base链上的 Zora 出现反弹苗头:

SocialFi 概念回暖,Coinbase 深度参与,生态影响力或有延伸。

4.Meme板块暗潮涌动:

TROLL 大幅上冲,引发市场“庄家运作”猜想,社交热度迅速发酵。

8月操作策略关键词:防守、防守、还是防守

刚结束的一场长线会议指出:8月需以控制风险、防止回撤为首要任务。

从历史统计来看(2000年–2024年数据):

美股表现最强的月份:3月、4月、5月、7月、10月、11月、12月

风险相对较大的月份:1月、6月、8月、9月

比特币的月度走势也高度重合:

自2013年起,8月收涨仅有4次,收跌多达8次

平均回报率为 +1.75%,但中位数却是 -8.04%

这说明 回撤风险被严重低估,尤其在高点附近,盲目乐观需格外警惕。

8月重要观察点:中美关税政策或成为潜在炸点

请重点关注:

8月12日——中美贸易关税政策或有重大公告,可能成为本月最大的宏观外部变量,对风险资产有直接影响。

ETH资金面透出异常信号:交易所储备大降,筹码锁定度上升

7月以太坊表现亮眼,整体上涨接近 60%,但背后的资金动态同样值得深挖:

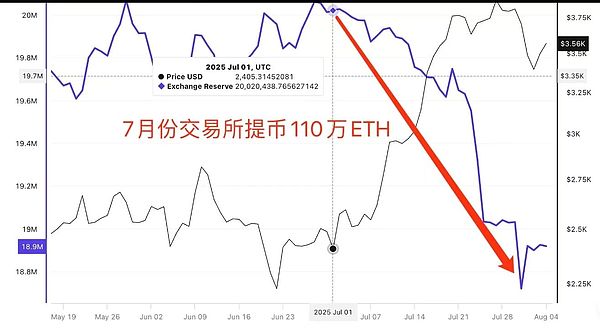

CEX资金外流显著:

全月约有 110万枚ETH 被提离交易所,意味着流通盘减少了将近 5%。

类似的现象也出现在BTC上:

6月,BTC从交易所流出近 14万枚(从254.9万降至241万),但价格只温和上涨一点;

到 7月才突然爆发,冲至新高 123000美元。

逻辑总结:交易所流出 = 筹码减少 = 市场供应缩紧,通常为拉升做准备。

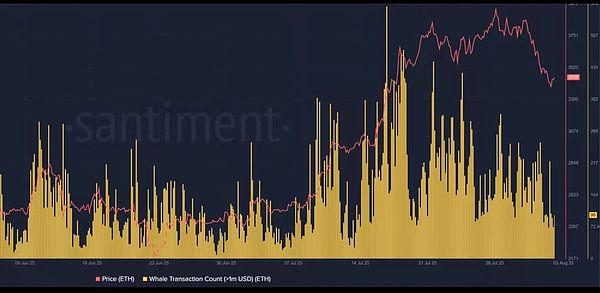

ETH持仓结构也在变化:

7月期间,持仓超过100万枚的大户 开始集中归集筹码。

但回看CEX成交量,从3940跌至3350这段回撤过程中成交量并未放大,反而ETH储备持续减少。

结论:筹码未流入市场,而是持续锁定,交易所的供需关系被“掩盖”了真实结构。

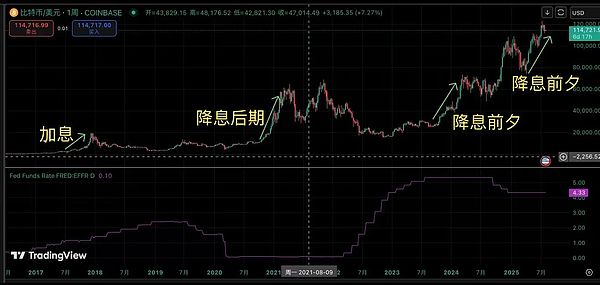

降息≠牛市,别把逻辑反了!

绝大多数投资者有一个误区:“美联储降息 = 牛市起飞”,这在币圈并不成立!

来看过去四轮BTC牛市与利率周期对照:

2017年牛市(BTC到19800)

➤ 美联储正在加息,利率在1.25%~1.50%

2021年牛市(BTC冲69000)

➤ 降息早在2020年3月就完成,BTC等了快两年才起飞

2023年行情(BTC涨到73000)

➤ 处于加息周期,并未受降息直接推动

2024年大涨阶段(BTC冲破123000)

➤ 美联储利率几乎未动

规律总结:

降息预期可以助推市场预热;

真降息后,反而可能迟迟不涨;

利率维持不变时,更容易出现拉盘机会(无论高低)。

为什么预期比政策本身更重要?

币圈真正的牛市导火索往往不是宏观政策,而是应用场景或市场结构上的变化:

2017年牛市:以太坊和智能合约概念首次爆发

2021年行情:NFT、GameFi、机构入场、ETF炒作带动

资金与结构是主线:降息本质是“救经济”工具,不代表市场有充足信心。

风险资产反应延迟或提前:往往先涨一波“预期”,等真降息落地后可能已经开始调整了。