2025年4月9日,以太坊(ETH)价格跌破1400美元关口,创下自2023年10月以来的新低。这场从2800美元高位的腰斩式崩盘,不仅击穿了投资者的心理防线,更暴露了以太坊生态的深层危机。作为加密货币市场的次核心资产,ETH的疲软表现与比特币的韧性形成鲜明对比,其背后是宏观经济、市场结构、生态竞争等多重因素共振的结果。本文将从链上数据、机构行为、生态格局三个维度,拆解以太坊价格暴跌的核心逻辑。

一文解析以太坊价格从2800美金跌至1400美金的三个原因

一、链上指标预警:实现价格失守触发投降螺旋

以太坊的暴跌并非毫无征兆,链上数据早已发出强烈预警。根据CryptoQuant分析师theKriptolik的研究,ETH现货价格跌破实现价格(Realized Price)是市场进入投降阶段的标志性信号。这一指标通过计算所有ETH最后一次链上转移时的平均成本,反映持有者的真实盈亏状态。当现货价格低于实现价格时,意味着多数持币者陷入浮亏,恐慌性抛售压力骤增。

(1)历史重演:2022年崩盘的镜像

以太坊历史上曾两次因跌破实现价格引发大规模抛售:

2022年6月:Terra Luna崩盘后,ETH价格暴跌51%,实现价格支撑失效,市场进入长达半年的下行周期;2022年11月:FTX暴雷引发流动性危机,ETH再度跌破实现价格,跌幅达35%。当前情景与历史高度相似。2025年3月以来,以太坊价格持续低于实现价格(约1500美元),导致链上筹 码结构恶化。

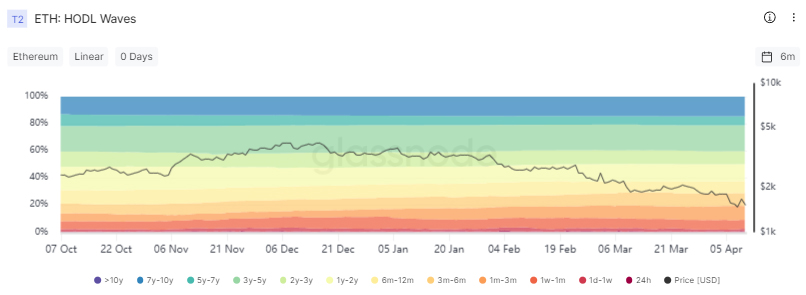

Glassnode数据显示,持有ETH超过1年的钻石手地址占比从63%骤降至55%,而短期持有者(持仓1个月)抛售量激增47%。这种多杀多的踩踏效应,直接推动ETH价格从2800美元跌至1400美元。

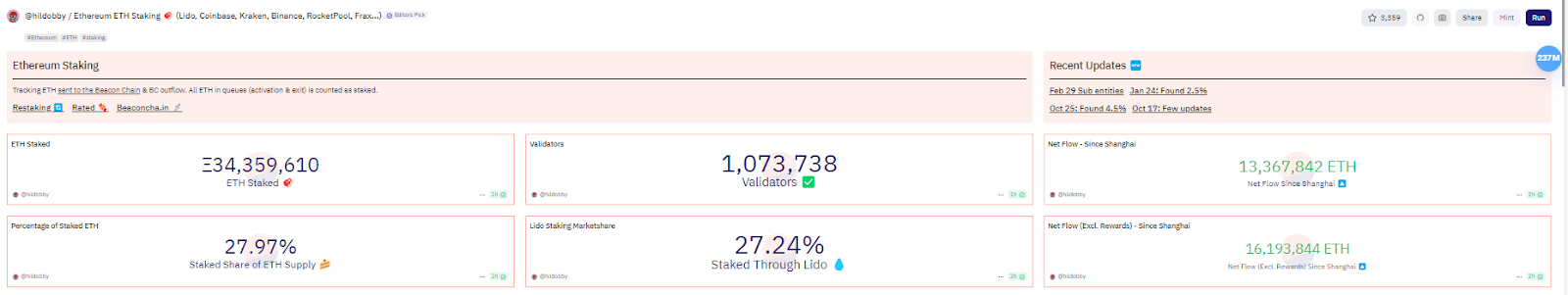

(2)质押风险:高杠杆下的死亡螺旋

以太坊的质押机制在此次崩盘中加剧了流动性危机。截至2025年4月,ETH质押率高达27.85%,但质押收益年化仅3.12%,远低于Solana(5.2%)等竞品。当价格跌破质押者成本线时,部分验证者为避免清算被迫抛售,形成链上死亡螺旋。例如,Hyperliquid平台某巨鲸以50倍杠杆做空ETH,触发16万枚ETH(价值3.06亿美元)的连环清算,直接导致价格单日下跌14%。

二、机构撤离:ETF失血与衍生品市场空头狙击

机构资金的持续撤离,是以太坊价格崩盘的直接推手。与比特币ETF的韧性不同,以太坊现货ETF自2025年以来净流出达24亿美元,其中4月8日单日流出330万美元。这种机构信仰的崩塌,暴露了ETH作为次核心资产的结构性缺陷。

(1)ETF困境:质押困局与监管不确定性

以太坊ETF面临两大死结:

收益机制缺陷:当前ETF产品无法提供质押收益(年化3.12%),导致机构资金转向Solana ETF等替代品;监管风险悬顶:SEC对以太坊质押的审查持续升级,要求现货ETF明确不参与质押,削弱了ETH作为收益资产的吸引力。贝莱德数字资产负责人Robert Mitchnick直言:没有质押的以太坊ETF就像没有引擎的跑车。

尽管富达、灰度等机构提交了质押提案,但SEC的审批延迟(最早需至2025年10月)使市场耐心耗尽。

(2)衍生品市场:空头狙击

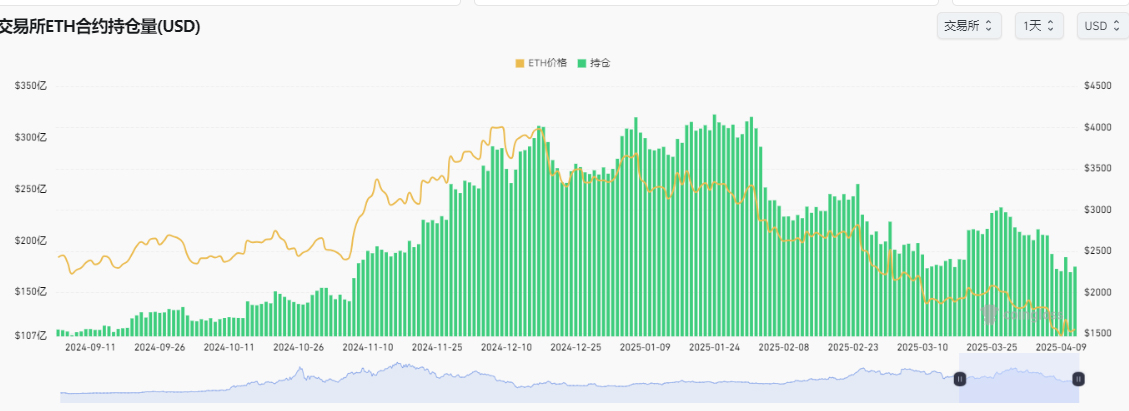

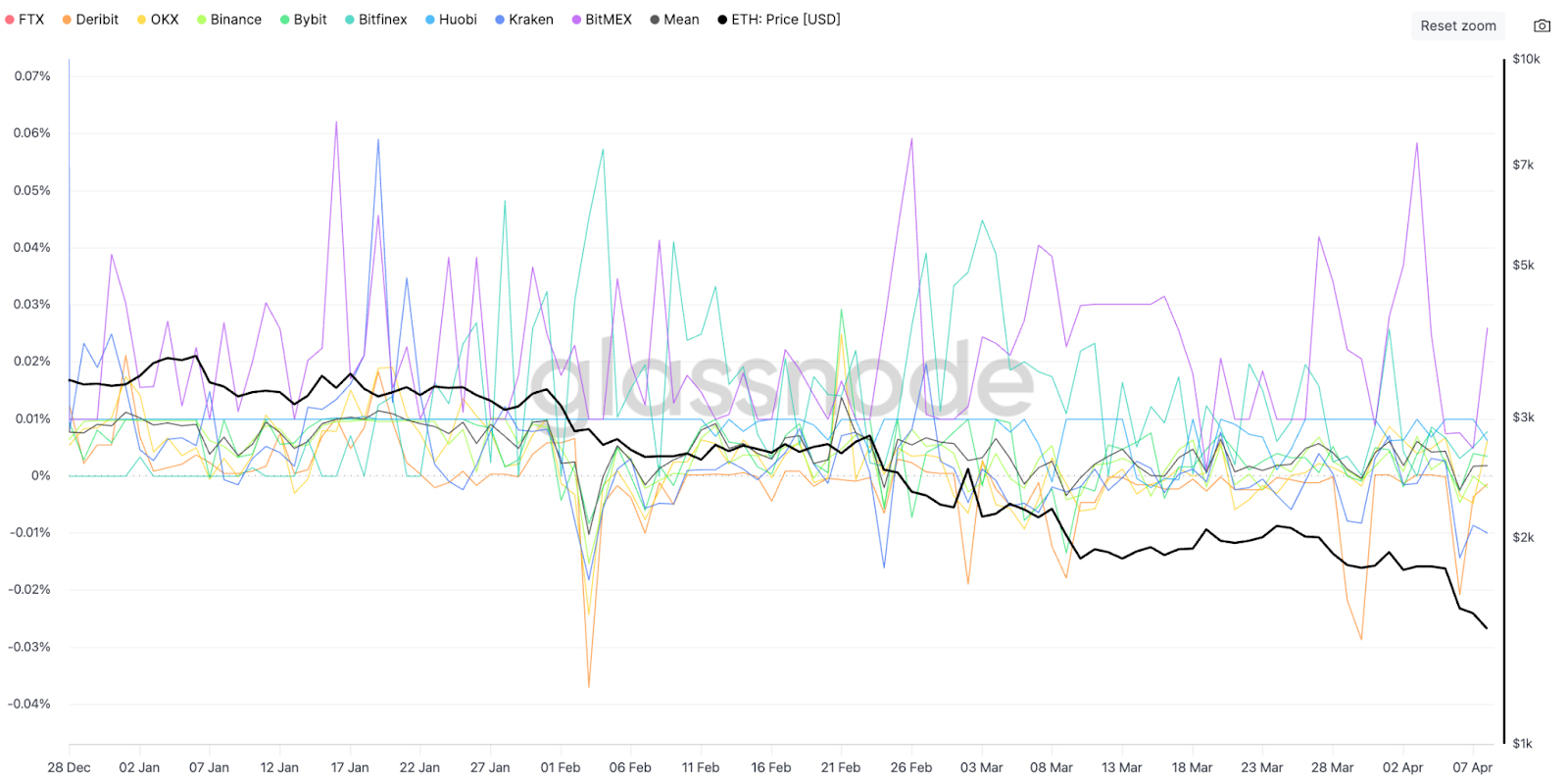

衍生品市场的空头狙击进一步放大了抛压。截至4月11日,尽管过去一个月以太坊价格持续下跌,但ETH未平仓合约(OI)不降反增,飙升至当前175亿美元。

永续合约资金利率持续为负,显示市场已进入极端看空状态。多个以太坊巨鲸得以通过低成本现货抛售,再加仓通过合约市场做空获利。例如,某远古地址以0.31美元成本抛售6000枚ETH,浮盈超千倍,彻底击溃市场信心。

三、生态失守:Layer1竞争与Layer2分流

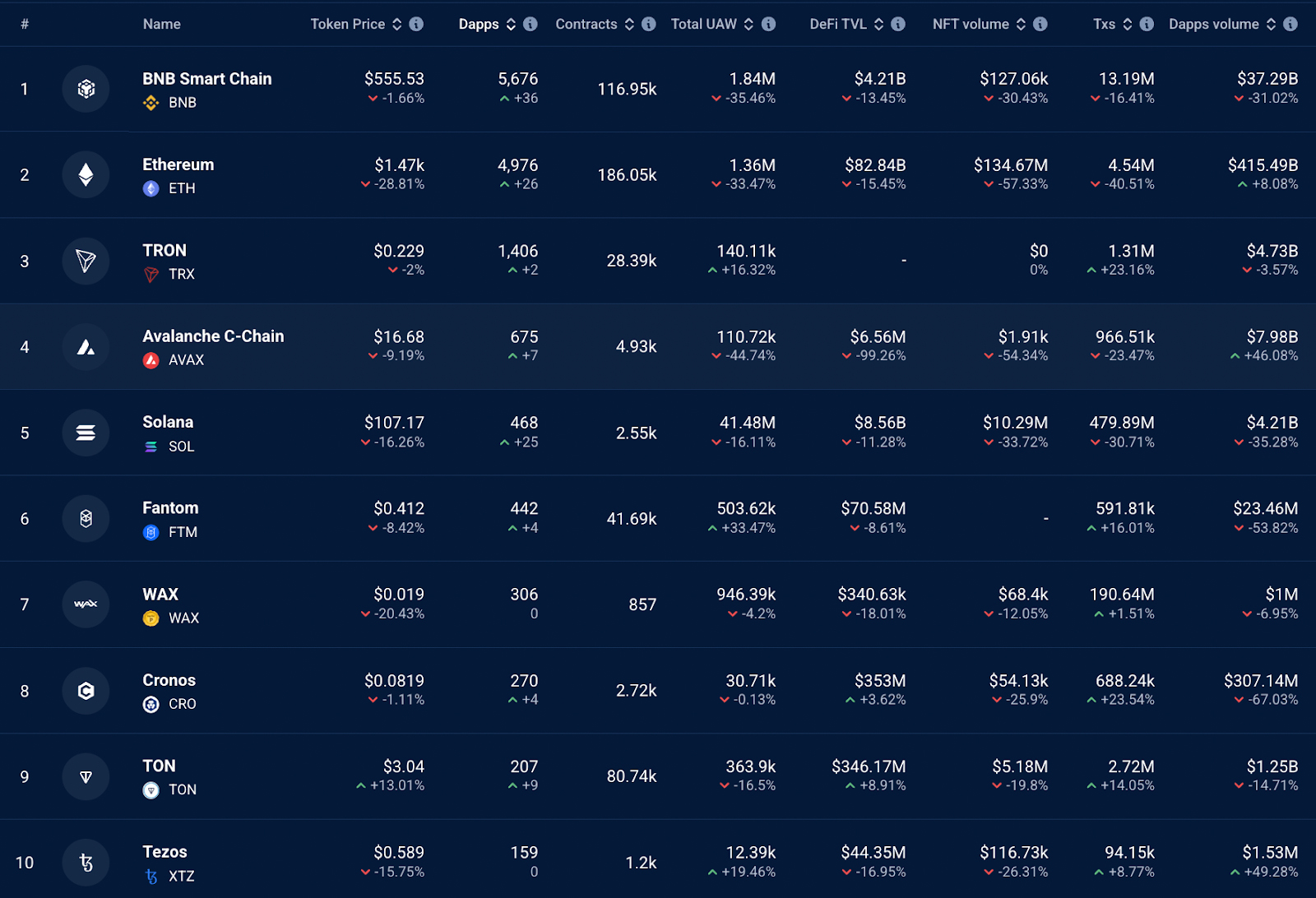

区块链 24 小时 DApp 交易量排名(美元)

以太坊的生态护城河正在被双重瓦解:Layer1竞争对手蚕食市场份额,Layer2扩容方案稀释主网价值。这种内外夹击使ETH从生态燃料沦为沉默资产。

(1)Layer1崛起:Solana的致命替代

Solana凭借高TPS(5万+)和低Gas费(0.0002美元)成为以太坊的最大威胁:

用户迁移:Phantom钱包日活突破200万,同期以太坊活跃地址下降47.7万;资本虹吸:3月Solana链上交易量同比增长350%,而以太坊链上收入暴跌90%;开发者流失:以太坊DApp开发团队数量环比下降23%,而Solana生态新增项目增长68%。

这种替代效应直接反映在价格上:2025年Q1,SOL/ETH汇率上涨120%最高达到0.093,即便当前市场有所下跌,但SOL/ETH仍然保持着上涨趋势,当前已达0.075,而ETH/BTC汇率跌至0.019的历史低位。

(2)Layer2困局:主网价值被掏空

以太坊的坎昆升级(Dencun)本被寄予厚望,但结果适得其反:

费用坍塌:Layer2交易费下降95%,但主网Gas费收入同比暴跌99%,年通胀率仅0.76%;生态离心:Uniswap v4、Aave等头部协议转向Arbitrum、Optimism等Layer2,导致ETH质押收益与主网价值脱钩。渣打银行在最新报告中指出:Layer2扩张已造成以太坊500亿美元市值流失。若Pectra升级(EIP-7251)无法在Q2激活,ETH可能进一步跌向1000美元。

结语:以太坊需要一场范式革命

从2800美元到1400美元的崩盘,揭示了以太坊的深层矛盾:技术升级滞后于生态需求,机构叙事输给监管现实,护城河优势败于竞争对手。若要逆转颓势,以太坊需在三个层面破局:

激活质押经济:推动ETF收益共享机制,将质押收益率提升至5%以上;重构Layer2价值捕获:通过EIP-7251优化质押效率,强制Layer2反哺主网收入;争夺RWA叙事主导权:依托代币化资产(如国债、黄金)重建机构信心。当前的1400美元,既是以太坊的至暗时刻,也可能是生态重生的起点。

对此笔者想说:我们需要一场比Merge更彻底的范式革命。

这场革命的结果,将决定ETH是成为区块链世界的华尔街,还是沦为加密史上的诺基亚。

到此这篇关于一文解析以太坊价格从2800美金跌至1400美金的三个原因的文章就介绍到这了,更多相关以太坊下跌解析内容请搜索本站以前的文章或继续浏览下面的相关文章,希望大家以后多多支持本站!