2025 / 5 月13,Binance Alpha 上线Sui 生态两大旗舰协议代币$NAVX 与$SCA,首次允许资产原生维持在Sui 链上流动,而非透过跨链至BSC。

在某种程度上展现出对Sui 生态的重视,Sui 这条新兴公链再度成为市场焦点。

$NAVX是Navi Protocol的原生代币,具备极低的交易手续费(仅0.01%),成为Binance Alpha 积分赛中具吸引力的交易标的之一。

如果还不太了解Navi Protocol,它目前是Sui 链上龙头借贷协议,TVL 约5 亿美金,累积使用者超过90 万,是能稳定产生收入的营运中协议,累积协议收入已超过600 万美金。

这篇文章将介绍Navi Protocl,介绍其三大核心产品与一览协议链上数据,以及$NAVX 代币至今表现与其相当明快的上所节奏,可从目录前往想看的段落。

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

Navi Protocol(NAVX)币是什么?

Navi Protocol 是Sui 链上一站式流动性协议,专为链上资金效率而生。它的三大产品整合了借贷(Navi Lending)、流动性质押(Volo LST) 与聚合交易(Astros aggregator) 三大功能,在单一平台就能完成各种常见DeFi 操作。

协议设计理念可视为Sui 上的「Aave × Lido × 1inch」:借贷池支援二十多种资产、流动性质押(质押SUI 拿到vSUI) 能放大资金效率,交易聚合器整合多间DEX 找到最佳成交路径。

背后由OKX Ventures、Hashed、DAO5 等顶级风投机构投资。协议自2023 / 7 月上线至今,目前Navi 已累积超过90 万用户、650 万笔以上交易纪录,协议收入超过600 万美金。

$NAVX 是协议原生代币,已在Bybit、OKX、KuCoin、Bitget、Gate.io 等多家交易所上架,近期也上架Binance Alpha,开始进入币安生态,有上市预期。

Navi vs Kamino,$NAVX币低估了吗?

Solana 上龙头借贷协议:Kamino

Sui 上龙头借贷协议:Navi Protocol

两者不只定位接近,发展路径也有点相似,常被拿来并列比较。

Kamino 是Solana 上整合借贷、LP 自动化与衍生品的代表性协议,目前TVL 约26 亿美元、年营收逾6,000 万美金。相比之下,Navi 虽TVL 较小(约5 亿),但在产品模组、链上使用动线与潜在成长空间上具备接近潜力。

SUI 与Solana 两条链有些相似之处,例如都有强资本支持,也都主打高性能公链;Navi Protocol 与Kamino 不只发展路线相似,目前在各自链上的市场版图也接近。

若以Kamino 为类比对象,先不考虑SUI 与Solana 彼此生态消长,单纯看两个协议的FDV/TVL 比率,$NAVX 的FDV 目前被低估约一倍。

(加密货币投资需谨慎,每日币研以客观角度分析每一个项目,不代表本品牌之立场及投资建议。)

Navi Protocol项目档案

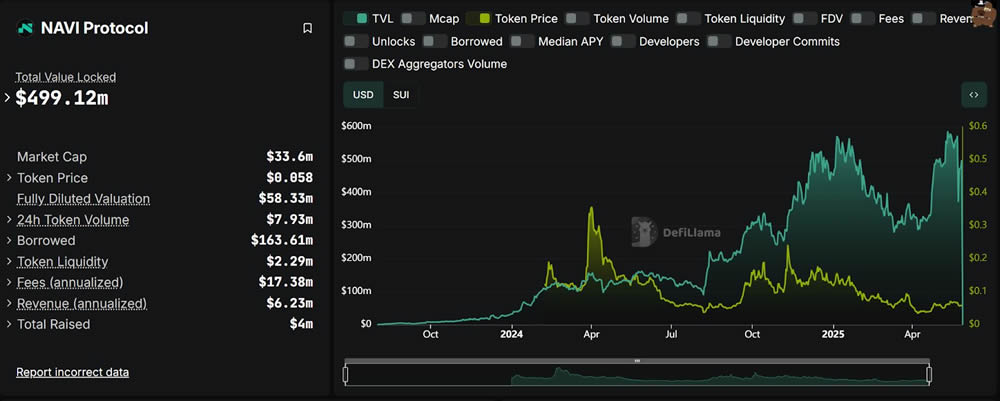

Navi Protocol 协议于2023 / 7 月上线,目前的TVL 稳定成长中,前阵子刚创出新高,撰文当下为5 亿美金,可在DeFilLama查看其TVL 成长趋势。

Navi Protocol三大产品介绍

三大核心产品分别对应DeFi 中三个最常见的应用场景:

Navi Lending (借贷)- 存币赚利息、抵押借款

Volo LST (流动性质押)- 释放质押流动性

Astros Aggregator (交易聚合器)- 整合多间DEX 聚合最佳交易路径

可看出Navi Protocol 并不只是个借贷协议,而是如同它们给自己的定位:SUI 生态的一站式流动性中心。

使用Sui 生态协议之前,你需要一个Sui 钱包:Sui生态用什么钱包?主流的sui币钱包推荐

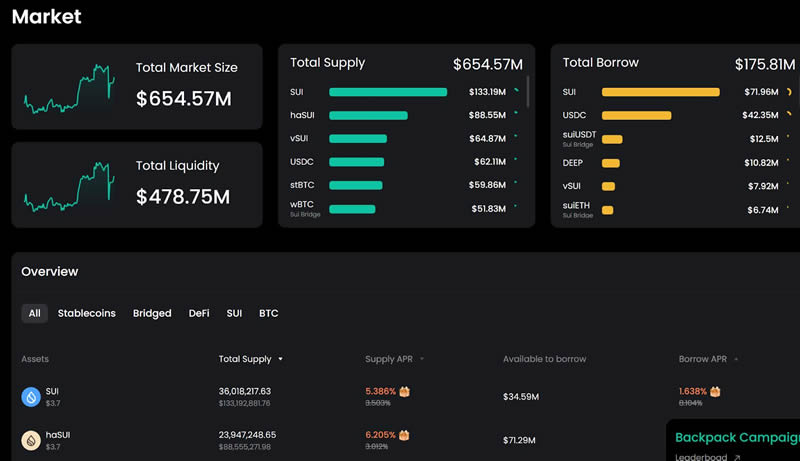

Navi Lending (借贷)

Navi 是Sui 链上首个借贷协议,目前支援二十多种资产。

https://app.naviprotocol.io/market

重要:不能借出和抵押品同一种资产(例如不能存USDC 借USDC)

Volo LST (流动性质押)

流动性质押模组,支援$SUI 质押与$vSUI 铸造。

https://www.volosui.com/stake

$vSUI 可持续获得staking 收益,并可用于其他DeFi 如交易、借贷等场景。

最基本的复合策略:

质押$SUI 获得基础2.32% 收益

将$vSUI 存入Navi Lending 中,再赚取额外的激励

就能得到复合共5.62% 收益,比单纯质押要高出一倍以上。

(以上收益率数字会变动,这是撰文当下的试算说明)

从界面上看,未来预计会支援比特币质押,引入BTCFi。

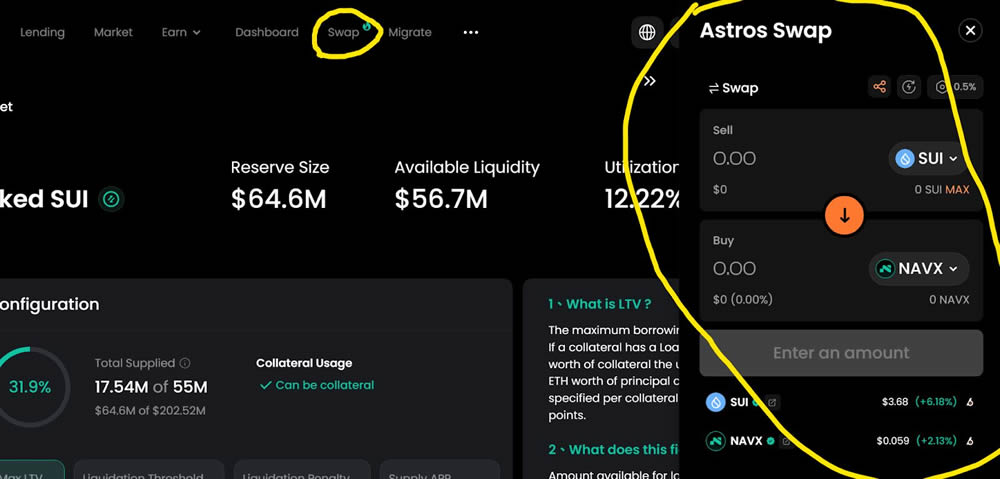

Astros Aggregator (交易聚合器)

聚合器:整合其他多间DEX 流动性,在使用者下单交易时计算出最佳成交路径并执行。交易介面已整合,点击Navi 上方Swap,交易介面会从右方滑出。

或前往独立模组页面:https://astros.ag/swap/SUI-NAVX

整合Cetus、Turbos、Kriya、Aftermath 等DEX,预计未来还会继续扩展名单。

透过整合Mayan Finance 和Wormhole,Astros 支援Sui 与多链资产的互操作,支援跨链交换。

Navi Protocol链上数据

目前提供较完整Navi Protocol 链上数据的平台为DeFilLama,以下从投资角度看三个重点数据:

TVL:对DeFi 协议而言最重要数据之一,图中可看出(绿色线) 前阵子刚创出新高,撰文当下约为5 亿美金,在Sui 生态排名第二

Reveneu:对已实际营运中协议很重要的数据,协议是否稳定产生收入?收入是否成长?从图中(橘色部分) 可看出收入持续,随着TVL 提升收入也跟着提升,据官方数字协议累计已收入达600 万美金

币价:浅绿色线,近期尽管TVL 与收入均攀升,但并没有反映在币价上

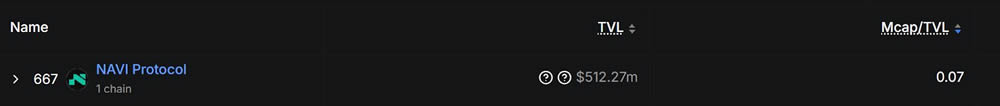

针对DeFi 类协议也可参考这个指标:Mcap/TVL (代币市值/锁仓量),通常是用来判断根据该协议目前营运规模,其币价市值高估(若指标数值很高) 或低估;目前Navi Protocol 本指标数值仅为0.07,在DefiLlama 有追踪到Mcap/TVL 数据的700 多个协议中,Navi 的指标排在第667 名,只看这个指标的话,其市值相对低估。

NAVX代币经济模型

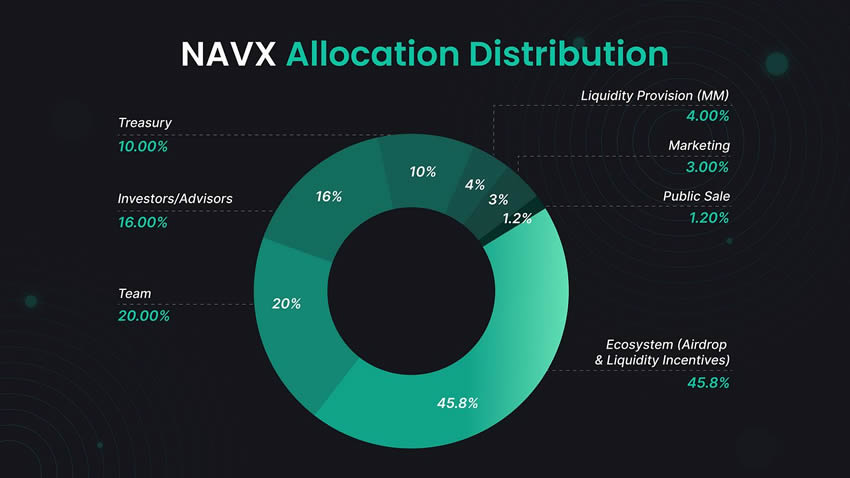

$NAVX 是Navi Protocol 的原生代币,总供应量10 亿,主要用途:收益分润、激励排放与治理。

$NAVX 供应与分配

$NAVX 总供应量:1,000,000,000

生态奖励与流动性激励:45.8%

团队与核心贡献者:20.0%

投资人与顾问:16.0%

国库资金:10.0%

社区与DAO 发展:8.2%

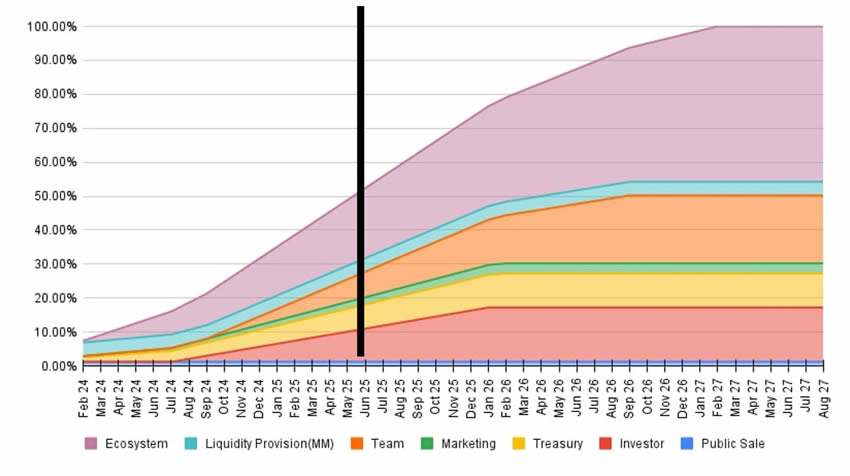

依上图释放,目前流通量约5.7 亿,流通率过半。

$NAVX 代币用途

收益分润(规划中):计画将部分协议收入分配给代币持有者,预计推出ve 模型

治理投票:参与提案投票与决策

$NAVX 上交易所历史

2024 / 2 月:TGE 首日同步上线Bitget 与Kucoin

2024 / 9 月:Bybit

2025 / 3 月:OKX

2025 / 5 月:上线Binance Alpha

三大交易所已上了两个,目前刚上线Binance Alpha,也许下一站就是Binance 合约与现货。

总结

Navi Protocol 不只是Sui 上最大借贷协议,藉由其三大产品覆盖DeFi 中主要应用,逐步成为Sui 生态的「一站式流动性中心」。

协议自2023 / 7 月上线至今持续运作,已是能稳定产生现金流有协议收入的项目,目前一来持续扩展其应用版图,一来也持续扩展代币在各交易所的上架,近期NAVX 刚登上Binance Alpha,也让Sui 生态再次浮上台面,Sui 或许是下一个值得深入关注的成长中赛道。