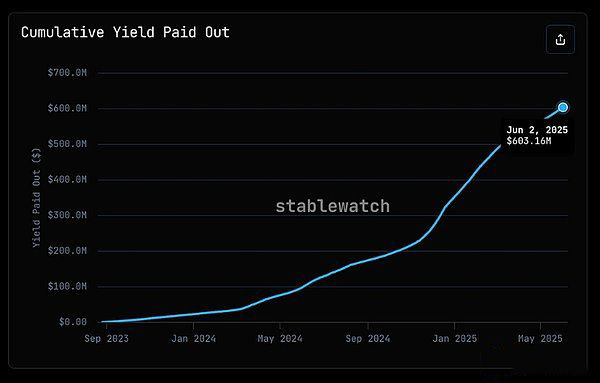

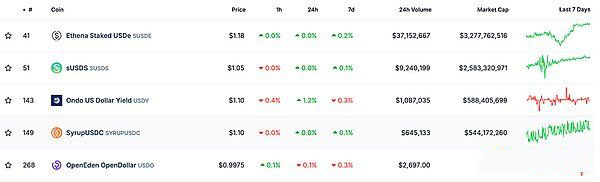

Ethena SUSDE与sUSDS共占据收益型稳定币(YBS,生息稳定币)约77%的流动性,累计支付实际收益已突破6.03亿美元。收益型稳定币会成为Web2用户大规模采用的下一个杀手级应用吗?

目前:收益型稳定币(YBS)总市值为71.9亿美元;24小时交易量为5618万美元(对金库来说流动性充足,但较USDT/USDC仍显单薄);形成三巨头垄断格局,Ethena的SUSDE和sUSDS合计掌控约77%的YBS流动性;累计实际收益支付6.03亿美元(直接向持有者支付的现金收益,不含代币激励)。

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

1、收益型稳定币的核心特征

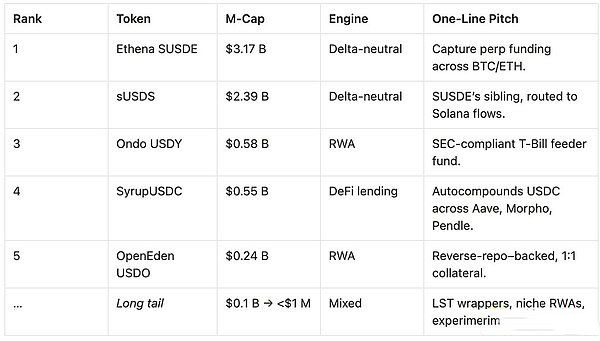

YBS在锚定美元的同时持续产生被动收益。当前四大收益引擎主导市场:

Delta中性对冲:持有现货抵押品的同时捕获期货资金费率(如SUSDE、sUSDS)。

短期国债(RWA包装):代币化国债/回购协议(如USDY、USDO)。

DeFi借贷金库:将闲置抵押品循环投入Aave、Morpho或Pendle PT收益阶梯(如SyrupUSDC、sDOLA)。

验证者质押包装:将以太坊或SOL质押收益包装为美元计价资产(如SFRXUSD、SLVLUSD)。

结果就是,在保持美元稳定性的同时,提供3%-15%的净年化收益,且无需主动进行收益耕作。

2、当前市场领跑者

3、宏观趋势洞察

基差交易豪赌

Ethena的双生产品(SUSDE/sUSDS)年内规模从不足5亿美元激增至超55亿美元。这种集中度使得YBS板块对永续合约资金费率极其敏感。

RWA持续渗透

USDY与USDO验证了短期国债仍是稳定收益中最简单、最受监管认可的来源。预计将涌现更多《1940年投资顾问法》框架下的基金产品将涌现。

L2生态碎片化

Fraxtal、Mode等Rollup链各自部署定制版SUSDE以吸引锁仓量(TVL)-虽造成流动性孤岛,但加速了采用进程。

收益率压缩风险

随着美国利率见顶,国债产品的APY可能下降;Delta中性模型依赖持续的正向期货溢价。对冲后收益率或收缩至3-4%以下。

智能合约攻击面扩大

复杂的再质押和对冲层级增加了协议风险(预言机失效、连环清算)。审计与保险覆盖已成为入场标配。

(1)Ethena sUSDe

市场地位:sUSDe是当前规模最大的收益型稳定币(YBS),市值介于约26.6亿至43亿美元之间,稳居收益型稳定币市场主导地位。

运作机制:作为采用Delta中性对冲策略的合成稳定币,其收益来源于以太坊质押奖励(通过stETH)以及ETH空头头寸的永续合约资金费率。

收益率:最新数据显示年化收益率介于4.5%至10%之间,具体取决于市场条件与集成生态。

生态集成:已登陆Telegram和TON,覆盖超10亿用户群体,近期更扩展至去中心化永续合约交易所Hyperliquid。

透明度:2025年5月的托管鉴证报告显示其抵押率达101.31%,确保完全足额抵押。

风险:高度依赖持续正向的永续资金费率,若出现负费率可能影响盈利能力及锚定稳定性。

近期进展:扩展至Hyperliquid并与TON集成,进一步扩大在DeFi生态的覆盖范围。

(2)sUSDS

市场地位:市值约23.9亿美元的第二大YBS,是Sky生态(原MakerDAO)的核心组成部分。

运作机制:代表存入Sky储蓄利率系统(SSR)的USDS,通过质押维持美元锚定并获取收益。

流动性:活跃交易于Curve、Aerodrome和Uniswap V3,日均交易量约2780万美元,背后有Sky生态62亿美元流动性层的支持。

风险:存在智能合约漏洞与市场波动风险,但通过超额抵押贷款和现实世界资产(RWA)投资进行对冲。

横向对比:因其收益属性与RWA融合设计,常与USDY、USDM等YBS被归类讨论。

(3)Ondo USDY

市场地位:市值约5.8亿美元的RWA支持型YBS,主要面向非美国投资者。

运作机制:由短期美国国债和银行存款支持,支持每日铸造/赎回(为合规需40-50天转账延迟)。

收益率:扣除费用后提供约5%年化收益,源自美国国债回报。

可访问性:已上线以太坊、Aptos和Stellar链,因监管限制仅对非美国用户开放。

合规性:在SEC注册,符合机构级标准。

应用场景:适用于金库管理、DeFi抵押及跨境支付。

近期进展:登陆Aptos链,为非美国居民拓宽使用渠道。

(4)SyrupUSDC

市场地位:市值约5.5亿美元,专注于通过Maple Finance进行DeFi借贷。

运作机制:为机构借款人提供固定利率、超额抵押贷款,并自动复投USDC至Aave、Morpho和Pendle等协议。

流动性:已在Coinbase上市,并与Balancer和Uniswap集成,确保市场流动性充足。

风险:面临贷款违约风险及Aave、Morpho等集成DeFi协议的潜在漏洞风险。

应用场景:将传统金融收益引入DeFi,吸引机构和散户投资者参与。

(5)OpenEden USDO

市场地位:2025年2月推出,作为受监管的RWA支持型YBS,市值约2.4亿美元。

运作机制:由代币化美国国债全额抵押,维持1:1美元锚定,通过百慕大的独立账户公司(SAC)发行。

收益率:提供约4%至5%的年化收益,与美国国债表现挂钩。

合规性:获得《百慕大数字资产业务法案》(DABA)许可。

生态集成:利用Chainlink的CCIP实现以太坊和Base链的跨链功能。

透明度:通过链上实时储备证明确保可信度与问责制。

近期进展:作为首个由代币化美国国债全额抵押的受监管YBS,具有里程碑意义。

(6)YPO — 实际收益支付快照

核心价值:YPO是链上收益分配的追踪器。高收益率唯有真实支付才具意义。SUSDE以2.86亿美元的累计支付额领跑,sDAI的1.17亿美元则彰显了Maker协议的持久性。

4、为何收益型稳定币(YBS)是现金管理的杀手级应用

闲置资金变生产力:Delta中性合成资产(如SUSDE)提供7-8%年化收益,国债包装产品(如USDY、USDO)提供4-5%收益,远超多数银行储蓄利率。

12个月TVL增长4倍:行业总锁仓量从17亿美元飙升至71亿美元,与美联储加息周期同步。

摩擦成本降低:通过Circle、Coinbase、Hashnote等优质入口,散户可实现秒级铸造/赎回。

透明度差异显著:抵押品审计标准参差不齐,链上储备证明标准仍在形成中。

5、透明度与风险考量

即将推出的《收益型稳定币透明度框架》旨在通过以下维度建立标准化评估体系:

抵押品透明度:资产持仓明细及第三方审计报告。

赎回便利性:评估赎回频率、潜在滑点、锁定期及KYC要求。

收益来源:明确收益来自固定收益资产、资金费率套利、验证者奖励或组合策略。

风险披露:全面涵盖预言机依赖、对手方风险、智能合约漏洞及监管考量。

主要风险:

监管再分类:部分司法管辖区可能将收益视为证券分红。

智能合约攻击:重入攻击、预言机失效或连环清算风险。

流动性限制:部分代币日交易量低,大额赎回困难。

宏观经济冲击:美联储降息或资金费率倒挂可能同时冲击多种收益机制。

市值分类速览

大盘(5亿美元):SUSDE、sUSDS、USDY、SyrupUSDC

中盘(1-5亿美元):USDO、SDEUSD、SLVLUSD

小盘(1亿美元):SFRXUSD、sDOLA、Solayer SUSD、DUSD、SUSDE-Fraxtal、YTRYB

6、结语

收益型稳定币正将闲置数字美元转化为生息资产,但该领域仍处于早期阶段,存在市场集中度高、波动敏感等特征。建议分散收益引擎、监控资金费率价差、持续要求透明度提升。

本文仅用于教育目的,不构成财务建议。请务必自行研究(DYOR)。