投资加密货币,既让人心动又怕受伤害。

常暴涨暴跌的加密货币,虽然一天翻倍很吸引人,但一夜归零也吓死人,除非投入规模很小,不然谁能承受这种高度波动?

不过你有听过稳定币吗?

稳定币价格不太会波动,币价基本上都稳定在1 美元,但它是加密货币,可以参与加密货币收益工具,年化报酬率常常高于银行定存不少。

这篇文章将介绍稳定币理财的几种常见产品,有些需要加密钱包有些不需要,同时也会说明理财产品收益机制,了解每种理财产品的收益从哪里来非常重要,如果你不知道收益从哪来,下面的内容将为大家解惑。

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

稳定币理财优缺点

优点:

币价稳定波动微小(主流稳定币挂钩美金,波动极小,适合保守型投资人)年化报酬率常高于传统银行定存(常见双位数年化报酬率)参与管道多元,有些非常简单(完全不需要钱包)缺点:

稳定币并不是完全无风险,特殊状况时还是可能脱钩理财收益受市场因素影响,通常收益率不固定稳定币绝对不会暴涨,市场好的时候看其他币大涨可能会心痛如果你还不了解什么是稳定币,可先阅读以下文章:

稳定币是什么?有哪些?币圈三大稳定币介绍、原理、用途及风险分析

稳定币理财产品介绍

基本的稳定币理财先分成两种管道:

中心化交易所(只需要开户不需要钱包)去中心化金融DeFi 协议(需要加密货币钱包)交易所稳定币活期理财(CeFi)

最简单,只需要在交易所注册开户+ 购买或转入稳定币后就能开始,几乎各大交易所都会提供稳定币活期理财产品,有时也有定期,需要锁定一段时间。

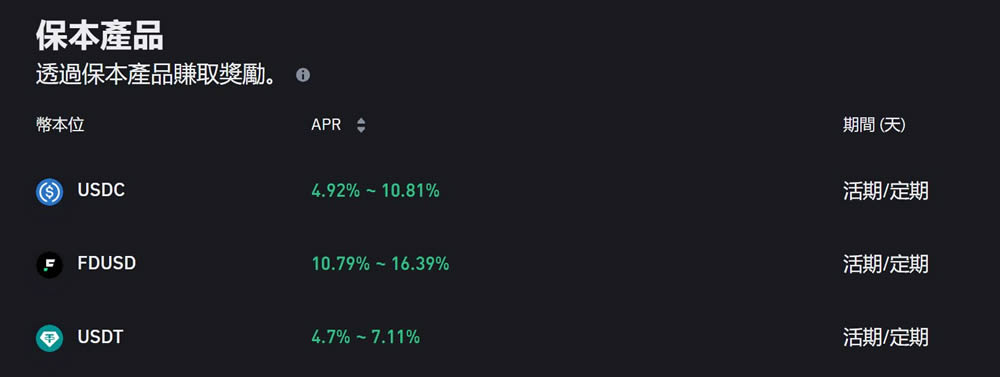

撰文当下(2025/6 月6 日) 几间头部交易所稳定币理财活期利率:

币安交易所活期理财,上述三种都是稳定币,不同稳定币有不同收益率,有时会有优惠额度限制,刚好也能分散配置。

币安推荐邀请码大全 忘了输入邀请码怎么办?如何补填输入?

Bybit 交易所提供的稳定币理财产品,其中有些属于更进阶的结构化产品,若还不太清楚机制建议先只参与活期定期产品。

Bybit交易所靠谱吗?Bybit卡申请注册、身份认证、充值、消费教学

交易所理财收益机制说明

以最基本的活期定期而言,因为交易所中会有使用者开杠杆,有借贷需求,交易所将我们提供的存款拿去借给有需求的人,收取利息后分配给我们,这就是交易所活期定期理财的收益来源。

市场热络时,借贷需求提高,利率就会提高,利率会随市况波动。

去中心化金融平台理财(DeFi)

门槛较前者稍高,主要是因为要有加密货币钱包,要稍微了解链上操作。 DeFi 协议中的稳定币收益常见有以下三种:

在借贷协议存款收利息在AMM DEX 流动性挖矿在Perp DEX 提供保证金流动性挖矿在借贷协议存入稳定币收利息

把币存进去,利息会自动分配到余额里,借贷收益的逻辑类似交易所理财,我们将闲置资金存进协议,有资金需求的人从协议中借出款项,他们支付利息,利息以某种方式分配给存款者,利率跟着资金利用率浮动,被借出的比例愈高,表示市场对资金的需求愈高,利息愈高。

撰文当下(2025/6 月6 日) 几间知名借贷协议稳定币存款利率:

在AMM DEX 流动性挖矿

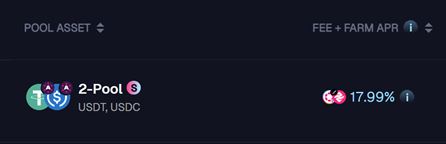

重要:流动性挖矿有所谓的无常损失,若要避免无常损失,完全以稳定币投入挖矿,要挑选稳定币流动池,如图中这是USDT/USDC 的稳定币池。

流动性挖矿原理复杂了一点,简单说是我们将资金借给DeFi 协议作为交易流动性深度,协议回馈交易手续费给我们,有时会有流动性激励,可视为额外奖励。

投入稳定币池,回馈的交易手续费也是稳定币,但流动性激励通常是给其他代币,因为代币价格会浮动,APR 仅供参考,实际领到时价格可能已经大幅下跌(也可能是上涨)。

收益来源是手续费+ 额外奖励(不一定有),交易活络时手续费高,交易冷清时手续费低,建议挑选较大较知名的参与。

撰文当下(2025/6 月6 日) 头部DEX 协议稳定币池挖矿报酬率:

在Perp DEX 提供保证金流动性挖矿

概念一样是将资金借给交易所使用,只是这次交易所的用途不同。

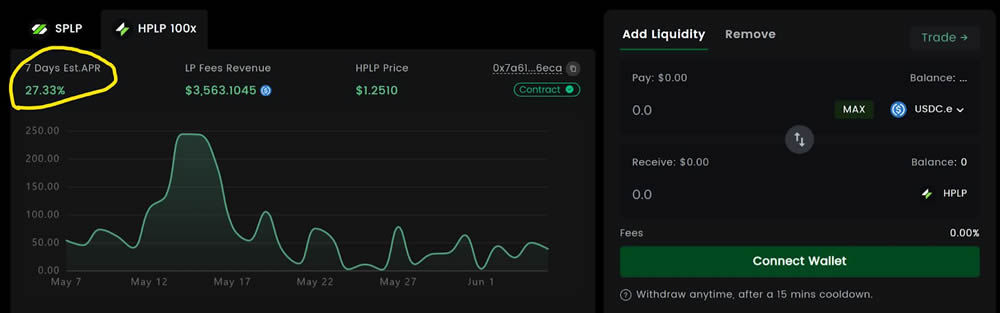

Perp DEX 是链上合约交易所,合约交易以保证金方式进行,不同于流动性挖矿通常是提供两种以上代币,在Perp DEX 提供流动性以单币种进行,如图中这是以USDC 计算,操作上就是存入USDC。

存入后,这资金可视为该交易所的保证金储备,交易所也是回馈手续费给我们,市况好时回馈多,以图中这协议(Soneium 链上的SoneFi),常出现四五十% 报酬率,甚至偶有破百。

合约交易本质有点类似多空对赌,我们存入的资金可理解为站在交易所这一方,当交易所面对交易者仓位出现大幅亏损时,我们投入的资金可能会有损失,这是相对进阶一点的理财产品,建议先了解该交易所本身仓位与风险控制机制。

撰文当下(2025/6 月6 日) Perp DEX 稳定币挖矿报酬率:

CeFi vs DeFi,稳定币理财产品比较

在中心化交易所(CeFi) - 简单,但面对收益率较被动,交易所给多少就是多少在去中心化金融协议(DeFi) - 较难,要学会钱包操作,但高收益机会更多如果还在观望,不妨「从CeFi 开始,再慢慢探索DeFi」,这是许多人都尝试过的路径。

持有稳定币就能赚钱?什么是收益型稳定币?

近年来出现了另一种新型态稳定币,和上述理财产品都需要额外操作,有额外的收益机制才有收益不同,它们是自带收益的稳定币,最简单的只要持有它就有收益,或多做一步质押它就有收益,这被称为收益型稳定币,非常有机会成为接下来这几年火爆的赛道。

收益型稳定币正火爆发展,种类非常多,这里只先以两种为例简单说明:

USDe

USDe 是由Ethena 推出的收益型稳定币,结合了现货与永续合约对冲机制,同时使价格稳定的又能产生收益,收益来源为ETH 质押收入+ 资金费率。

单纯持有USDe 并不会得到收益分配,要质押;质押算是链上操作,这部分需要有钱包。

币安交易所的BFUSD

币安推出的收益型稳定币,「不须操作,单纯持有,自动收益」,BFUSD 可理解成一种交易所推出的复合式理财产品,收益来源来自交易所各种操作,例如期现套利、质押等等,而后再将收益分配给持有者。

较特殊之处在于如果是合约交易者,BFUSD 也可以作为U 本位合约保证金,通常保证金只能压在那里无法产生收益,但这能同时作为保证金又带有收益,这是其最大优势。

收益型稳定币还有非常多种,收益来源也各自不同,例如结合RWA,收益来源可能是国债利息或是房地产收入等等,对稳定币理财有兴趣的可以长期关注此赛道。

稳定币理财风险提示

虽然稳定币相对其他加密货币波动小,稳定币理财看似是风险较低,但并不是无风险。稳定币理财常见风险:

稳定币脱钩风险:即便是挂钩美元的稳定币,也可能因市场恐慌、流动性枯竭、储备不足等因素导致暂时或永久脱钩(如Terra UST 崩盘就是最著名案例,前两大稳定币USDT USDC 也都曾短暂脱钩过)交易所风险:将资产存放在中心化交易所(如Binance、OKX 等),虽然操作简单,但若平台倒闭、冻结提款、被骇,资金可能无法取回(例如FTX)DeFi 协议风险:去中心化理财需与智能合约互动,若合约本身有漏洞、被攻击,或协议治理出现问题,可能导致资金损失钱包私钥外泄与诈 骗风险:无论是钱包或交易所,都可能面临诈 骗(例如钓 鱼 网 站),交易所有帐密外泄风险,钱包有私钥外泄风险,这部分主要是资安问题。建议做法:

分散资产,不要全放在单一平台或单一币种使用知名、审计过的协议与平台私钥务必安全备份养成良好资安习惯看懂收益来源的才参与,避开「看不懂」的理财产品稳定币理财常见问题FAQ

Q1:稳定币会脱钩吗?哪些币最稳?

主流稳定币(如USDC、USDT)平时都很稳定,但仍可能因市场剧烈波动短暂脱钩。重点在于确保储备状况,若储备资产没问题,市况造成的短暂脱钩也会回稳。

Q2:中心化平台vs 链上DeFi,哪个安全?

中心化平台操作简单,但有平台本身风险。 DeFi 去中心化、风险较分散,但需懂钱包操作与合约风险。各有优缺点,哪里更安全主要取决于个人使用习惯。

Q3:高年化一定代表高风险吗?

不一定,重点是要清楚收益机制与来源,高收益可能来自市场真实需求,也可能来自代币补贴、奖励,又或是建立在杠杆之上,务必了解收益来源再参与。

Q4:只想稳定存币,有简单选择吗?

可考虑DCA 持续将法币(台币) 入金为稳定币持续累积,以新手最简单无脑来说,中心化交易所的稳定币活期理财应该是最简单的选择,但考量到单一风险,建议至少分两种稳定币分散在几间交易所(一个人可以同时在多间交易所注册开户)。

Q5:稳定币这么多种,该怎么选?

选择稳定币时绝对以安全为第一优先,建议以历史悠久、储备资讯透明、市场交易量流动性充足等要素为主,目前USDT、USDC 是前两大稳定币,是最主流的选择。建议使用2~3 种分散风险,愈没有把握的就放愈小金额,新兴稳定币可先小额尝试即可。

总结:投资加密货币,从稳定币理财开始

虽然比特币最有名气,但许多人进入加密世界的第一站常常是稳定币,毕竟稳定币价格较稳定,不需要承担剧烈币价波动,不用天天提心吊胆入睡。

而稳定币依然是加密货币,能参与加密资产的收益结构,有机会赚取远高于传统金融的收益报酬率。

虽然链上机会更多,但如果还没有钱包,还对链上操作感到恐惧,依然可以从最简单的CeFi 理财产品开始,再慢慢探索DeFi,也是一条很稳健的路径。