只需依靠程式码,无需银行、政府等中心化机构介入,就能自动完成交易、借贷、转账的「去中心化金融」(Decentralized Finance,DeFi),你知道是什么吗?

许多趋势报告都预测,DeFi 是2025 年的一大发展重点,人们对于「金融自主 权」的掌握,将越来越有意识。

全球最大ETF 管理商之一VanEck 就预测,2025 年将会有更多资金流入DeFi,去中心化交易所(DEX)交易量有望突破四兆美元;锁定在DeFi 平台智能合约中的资金总额,也就是总锁定价值(TVL),也有机会在2025 年年底突破2,000 亿美元。

究竟DeFi 是什么?为什么需要关注?未来又有哪些潜力?一起来搞懂。

2025安币交易所下载地址(全球第一大所,通过本链接注册返佣20%)

2025Binance币安 | 一键直达

DeFi 是什么?

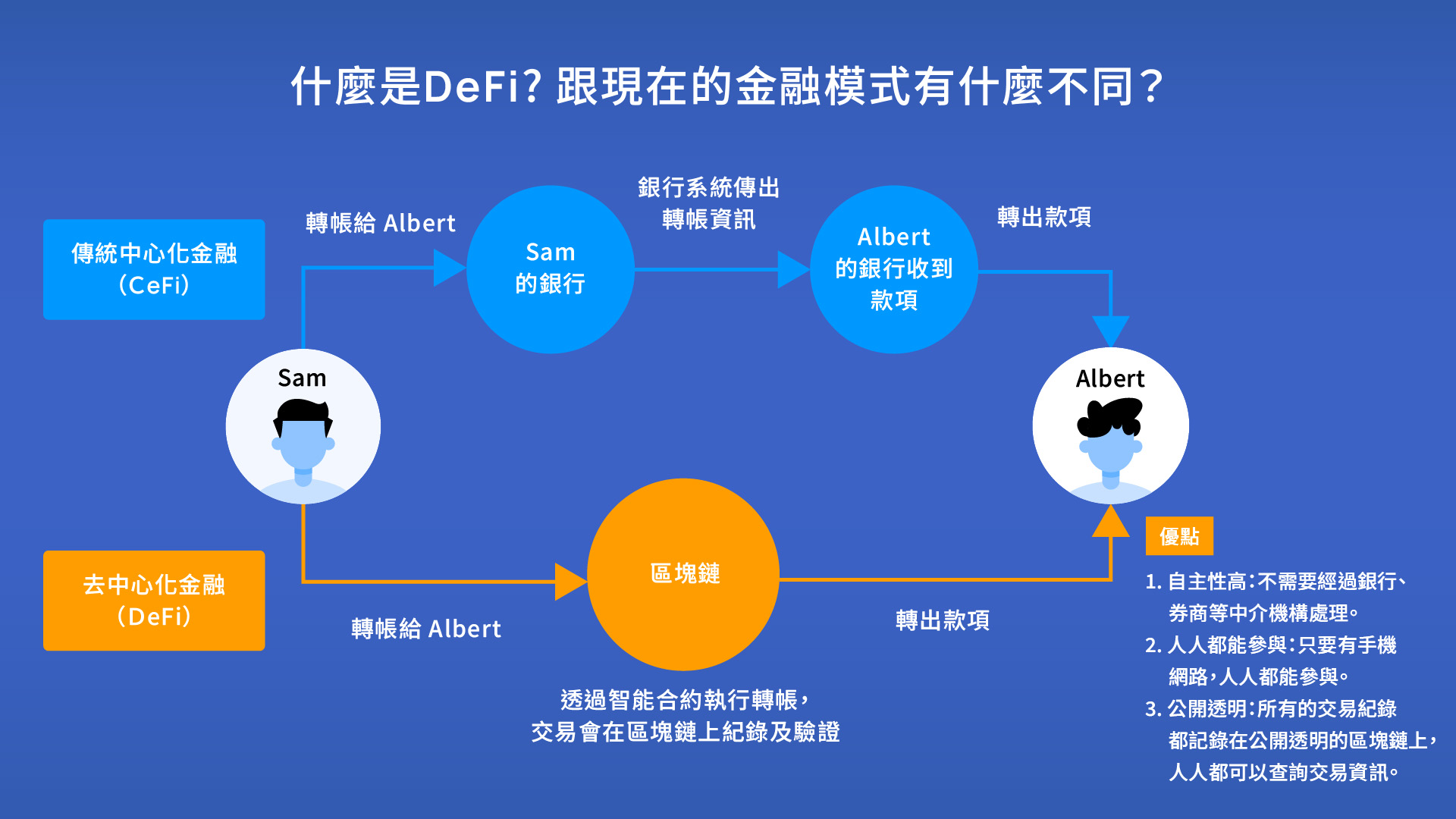

DeFi 顾名思义是「去中心化金融」,指的是一种建立在区块链技术上,并使用智能合约来运作的金融系统。

智能合约就像是一般日常生活中的「签合约」,只是双方是使用程式码来写条款,而不是记录在纸本或电子文件上,每当遇到需要执行合约上的情况时,不需要银行、律师、会计师这些法律机构和中心化单位来核对与执行。只要符合程式码上的游戏规则,一旦触发条件,智能合约就会自动执行相对应的动作,担保买卖双方履行合约的责任。

DeFi 主要的特色,是透过程式码就能完成交易、转帐、借贷等金融服务,过程中没有任何像是银行、政府这类的中介机构参与,这也是它「去中心化」的核心所在,所有交易运作完全公开透明、自动执行,且人人都可以参与。

DeFi 的优点

自主性高:DeFi 透过智能合约就能自动执行交易,因为不需要经过银行、券商等中介机构处理,因此自主性较高,交易成本也比较低。没有银行帐户。使用DeFi 不需要通过开户审核,也无需提供财力证明,只要有手机网路,人人都能参与。公开透明:DeFi 是24 小时全年无休,在全球都能使用的一套金融系统,人人都能参与:根据世界银行(World Bank)统计,全球约有14 亿人口所有的交易纪录都记录在公开透明的区块链上,人人都可以查询交易资讯。DeFi 的缺点

使用门槛高:DeFi 因为没有一个特定机构负责营运,因此使用体验通常比较差,且需要具备基础技术知识,且还涉及钱包管理、签署智能合约签署等流程,对新手小白来说较难上手,或是操作失误就很容易蒙受损失。资安风险高:DeFi 主要依靠智能合约运作和执行各类交易,一旦智能合约初始的设计有漏洞,又或是遭到骇客攻击,用户财产就会处于极高风险之中,蒙受巨额损失。同时,因为DeFi 是去中心化的,并不会像交易所这样的中心化机构,可以提供客服协助或使用教学,损失通常难以追回。搞懂DeFi 三阶段演进:从DeFi 之春到3.0 时代

若以智能合约技术诞生的2015 年作为分界点,DeFi 问世至今也已经十年了,如今技术、应用也都日益成熟茁壮,DeFi 的发展大致可以分为三大阶段。

2020 年:DeFi 之夏

2020 年是DeFi 爆发、频繁跃上新闻版面的一年,普遍被称为「DeFi 之夏」,是DeFi 初登场的第一篇章。

全球金融市场在2020 年,正历经新冠疫情以及经济危机的双重打击,市场避险情绪蔓延、美元流动性严重不足。

当时有三大原因,让DeFi 在2020 年迎来了爆发式增长。

以太坊技术成熟,智能合约的应用也日趋广泛,替DeFi 发展提供了技术基础;传统金融体系的不足,激发了市场对更高效、更透明、更开放的金融服务的需求;风险投资基金对DeFi 专案的投资力度不断加大。在这三大因素的共同推动下,DeFi 专案在2020 年如雨后春笋般涌现,应用及市场规模迅速扩大。其中一个非常具有代表性的例子,就是去中心化借贷平台Compound Finance 推出治理代币COMP,点燃了「流动性挖矿(Yield Farming)」的热潮。

流动性挖矿是指,用户将两种不同的加密货币资产,投入规定的流动性池中,当其他用户在平台上使用该流动性池进行交易时,平台会向交易者收取少量费用。平台会将一部分的交易费用作为奖励,分配给流动性提供者。

这套系统,吸引了大量资金涌入DeFi 市场,DeFi 的总锁定价值(TVL)也出现了爆发性的成长,从2020 年初的7 亿美元,迅速增长到当年底的150 亿美元。

总锁定价值(Total Value Locked,简称TVL)是一个用于衡量DeFi 平台或协议中锁定资产总价值的指标。 TVL 代表锁定在智能合约中的资金总额,包括:存款、抵押和流动性池中的资金。 TVL 越高,通常代表越多用户参与,因此也就会有越高的平台信任度。

Compound Finance 的成功,让Aave、yearn.finance 和Curve 等其他去中心化金融平台迅速跟进,推出各自的治理代币和收益机制,DeFi 发展正式驶上了快车道。

2022 年:DeFi 2.0

DeFi 之夏爆发后,DeFi 逐渐形成自己的生态系。

为了解决DeFi 1.0 所面临的挑战,包括:过度依赖激励措施、治理代币分配不均等,于是DeFi 生态系,开始引入了一些新的概念和技术,来提高DeFi 的效率、可持续性和安全性。

在DeFi 2.0 时期,试图透过协议自有流动性(protocol-owned liquidity)和更复杂的代币经济学,来解决流动性问题。

传统的流动性挖矿,通常会依赖外部用户提供资金,而新的协议自有流动性概念,则是透过协议本身的机制,例如:发行和管理自己的代币来建立和控制流动性。

因此,在DeFi 2.0 时期,也出现了许多解决上述问题的创新项目,例如:致力于打造不依赖传统法定货币的去中心化储备货币组织Olympus DAO、DeFi 借贷协议Aave V4、去中心化永续期货交易的区块链协议Hyperliquid 和去中心化交易协议Uniswap v4 等,为DeFi 的发展带来了新的可能性。

2025 年:DeFi 3.0

2025 年出现了两大因素,让DeFi 再度翻开新页进入3.0 时代。

首先,DeFi 应用不再局限于加密货币交易,而是与现实世界资产(RWA)深度融合,例如:房地产抵押贷款和供应链金融等领域,都出现了成功的案例。

像是DeFi 平台Propbase ,就可以让用户将房地产资产代币化,并将这些代币用于DeFi 借贷和交易。这使得房地产投资更具流动性,并降低了投资门槛。

其次,机构级DeFi 蓬勃发展,传统金融机构纷纷入场,并积极参与DeFi 协议。为了满足机构的合规需求, DeFi 基础设施也不断升级。

比方说,传统资产管理公司富兰克林(Franklin Templeton)就推出了基于Polygon 区块链的平台Benji Investments,主要的功能就是为机构投资者提供进入DeFi 收益产品的便捷入口。

除此之外,DeFi 的安全性也显著提高。越来越多项目采用多层防护措施、形式化验证和AI 驱动的安全系统,有效应对各种安全风险。使用者体验也大幅改善,像是以太坊新增的帐户抽象功能(Account Abstraction),将帐户与密钥管理分开来,让用户在遗失线上钱包私钥时,能更容易恢复帐户;社交恢复( Social Recovery Wallet)则可以透过个人可信赖的社交网路,来恢复钱包存取权,这些创新技术都降低了DeFi 工具的使用门槛。

中心化与去中心化发展失衡? DeFi 新时代拉开序幕

DeFi 发展虽然只有短短的十年,但一路走来,用户数量从2020 年的不到50 万,快速增长到现在的超过1000 万。

区块链金融机构XREX 共同创办人暨集团营收长萧汇宗Winston认为,随着全球对于加密产业监管日益完备,中心化的发展会更加健全,也会有较为明确的框架和条件要求,2025 年将会是「中心化」与「去中心化」两大赛道的一个重要分水岭,当中心化的规范日趋明确,去中心化的需求也会更加凸显,而过去十年产业在DeFi 领域投资不足,导致市面上缺少足够多且好用的「去中心化交易所」,未来的发展性值得关注和期待。

今年,台湾金管会将虚拟通货产业(VASP)从反洗钱登记的「报备制」带往了「登记制」,也将逐渐走向专法和执照制变成「特许制」,这势必会限制获准经营的业者数量,「中心化与去中心化失衡的痛点,我认为会在未来几年内逐渐浮现。」萧汇宗补充道。

这意味着,DeFi 新时代将正式拉开序幕,市场上会需要更多的「去中心化力量」,为人们提供另一种重要选择,并在市场机制中发挥影响力,带来更均衡的发展方向。

2025 年的DeFi 3.0,不仅在技术层面日渐成熟,更在应用层面展现出广阔前景。随着传统机构逐渐开始积极关注与布局,它与实体经济的结合日益紧密,为传统金融注入了新的活力,同时也积极拥抱监管,在合规与创新之间寻求平衡,并将深刻影响全球金融格局。

到此这篇关于什么是DeFi 、去中心化金融?DeFi 优缺点、未来潜力解析的文章就介绍到这了,更多相关DeFi 全面介绍内容请搜索本站以前的文章或继续浏览下面的相关文章,希望大家以后多多支持本站!